今年以来(截止11月16日),A股主要指数下跌20%,相关权益类基金损失惨重,股民、基民一片哀嚎。但王超伟管理的国联安睿祺灵活配置基金(001157),自今年1月底以来,净值走势图几乎呈一根水平线,引起了投资者关注。

王超伟运用独创的“黑点”理论,在年初精准逃顶。但他表示,黑点并不常出现,投资过程中,理念最重要。王超伟选股偏爱行业龙头。展望后市,王超伟认为,未来十年,财富管理和医药医疗将成为最大支柱产业,超过当前的地产行业支柱地位。

王超伟,男,硕士研究生。2008年7月至2011年8月在证券公司证券及衍生品投资总部任投资经理。2011年8月至2015年9月在国泰君安证券权益投资部任投资经理。2015年9月加入国联安基金,担任基金经理助理。2016年2月起担任国联安鑫安灵活配置、国联安睿祺灵活配置等产品基金经理。

独创“黑点”理论 精准预测大跌

今年1月底,王超伟对管理的基金组合进行了清仓。主要原因是王超伟研究了近10年的“理论模型”告诉他,股市的“黑点”出现了。

“黑点”是学数学出身的王超伟独创,并且运用于股市中的名词,可以通俗地理解为共振带来的风险点。王超伟表示:“黑点择时的内在原理,就是基于全市场每天近10亿的海量交易行为数据处理、研究,预判市亿的海量交易行为数据处理、研究,预判市亿的海量交易行为数据处理、研究,预判市亿的海量交易行为数据处理、研究,预判市场结构性崩塌时点。”

例如,如用手握碎一个玻璃杯需要用大力气,但是以玻璃杯的固有频率敲击这个杯子,杯子就很容易碎,这是共振原理。再比如,拿破仑士兵齐步通过法国昂热市一座大桥时,桥梁突然发生断裂坍塌,原因正是因为共振。

同样的道理,市场上数千只股票都有自己的振动曲线,有涨有跌,当“黑点”逐渐来临时,下跌会陆续出现,最终股票间的联动共振会引发股市大跌。王超伟直言,共振,在某种程度上其实等于崩塌。

年初投资者热情高涨 坚定卖出决心

“黑点”出现时的强烈卖出信号,叠加其它多方面因素的侧面印证,王超伟在今年初毅然选择卖出清仓。

回顾年初,上证指数已经连续上涨2年。沪指从2016年1月29日的2638点,到今年1月底的3500点上方,区间涨近千点,涨幅超35%。

同样是今年1月,兴全合宜在1月16日一天募集327亿元;东方红睿泽每户限购1万元,认购一天(1月23日)吸引了76万投资者、71亿元资金。虽然爆款新发基金火爆抢购,不仅是市场的因素,还有明星基金经理的效应,但是如此“盛况”,让王超伟清醒地意识到,只有诸如2015年等市场高点时,才会出现类似情况。

“黑点”出现,再加上散户疯狂,这两方面相互印证,坚定了王超伟卖出股票的决心。1月29日,沪指在触摸到3587点后掉头,当日下跌0.99%。也就是这一天,王超伟几乎卖掉了国联安睿祺所有的股票仓位。

基金披露重仓股 才被公众知悉

实际上,王超伟研究“黑点”十多年以来,他也不是第一次成功逃顶。因为以往管理的不是公募基金,持仓不能被公众所知。而今年这一次逃顶,被媒体、投资者等广泛传播,也是因为管理的公募基金披露持仓。

回顾此前,2008年7月至2011年8月,王超伟在国泰君安证券公司的证券及衍生品投资总部任投资经理;2011年8月至2015年9月在国泰君安权益投资部任投资经理。在此期间,由于其管理的产品属性、合规等多方面因素,王超伟的“黑点理论模型”,只能在部门内部知晓,不可能让大家广泛知晓。

2015年9月,王超伟加入国联安基金,先担任基金经理助理;2016年2月后,陆续担任国联安鑫安灵活、国联安睿祺灵活等多只产品基金经理。

王超伟担任公募基金产品基金经理以来,其持仓变动,尤其是今年一季报以后的空仓,让外界所了解知悉,所以“黑点”理论与操作手法才被广泛传播。

王超伟谦虚道,“自己是公募基金经理,所以持仓被大家看到,才导致自己被媒体采访出名;其实,很多其他机构诸如券商资管、私募等投资经理,也可能有自己独特的判断方式抄底或者逃顶等,只是没有公开数据,不为众人所知而已。”

黑点并不常出现 择时是把双刃剑

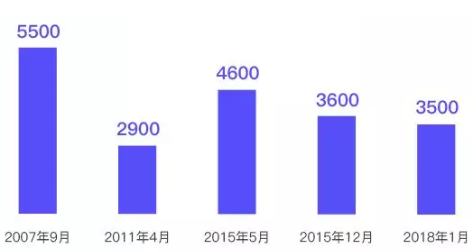

王超伟透露,其实,“黑点”在今年初并不是第一次出现,但也并不经常出现。从2007年就至今,黑点共出现了5次。也就是三四年才出现一次。即他管理的产品,并不是经常空仓。

王超伟认为,一个基金经理不可能赚到市场100%的钱,只要躲过那些所谓的“大坑”,把自己擅长的那一部分钱赚到手,那中长期业绩就已经很可观了。他笑言,“用股神巴菲特的话说,就是赚自己能力范围内的钱。”

王超伟直言,短期的择时具有太多随机性,且很难把握,并非自己心之所向,在长周期上做到“把握正确的大概率”才是制胜之道。

“择时是把双刃剑,一定要用在历史大高点上,是用来逃命的。”他说,“择时能力较强、寻找确定性机会,在投资中追求绝对收益”。这种绝对收益的理念,在普遍追求相对收益的公募基金行业,并不多见。

投资理念最重要 选股就买龙头

王超伟坚信,投资理念、投资哲学是在第一位的;而选行业、选股等都是第二位的。但这并不是意味着选行业、选股不重要,而是要放开眼界,打开视野,投资才能做得更好。

“如果一个人,每天盯着大盘的涨跌,盯着个股的涨跌,他的格局就会很小,思维就很有局限性。这样的投资者,只能操作小资金,很难管理大资金。而机构投资者的资金量较大,只能做长期投资、价值投资。”王超伟称。

行业方面,王超伟会明显排除不景气的行业,不买周期股。一方面,由于行业前景的问题;另一方面,因为周期股的变化太快,若长期持有,波动较大,考虑到基金投资者的持基感受,所以要排除。

选股方面,王超伟更喜欢龙头股,主要有两大逻辑。第一,市值越小的公司越可能被操控,不适合大资金;而龙头有足够的流动性,有更大的容量。第二,龙头白马股核心竞争力强,行业景气向上之时,头部集中效应使得龙头股更受益;行业遇到困难,龙头股抗风险能力更强。王超伟还强调,要注重上市公司真实的业绩增长,不能讲故事,并且长期持有很重要。据悉,由王超伟拟任基金经理的国联安行业领先(006568)正在发行,该基金主要投资行业基本面良好的龙头股。

未来十年 财富管理和医药将成为最大支柱产业

王超伟指出,A股曾历经五轮熊牛周期,与前四次相比,当前A股市盈率在12倍左右,已处于估值较低区域,本次将是近30年来沪指的第五次大底。这从市盈率与市净率处于历史低位,外资加速布局,政策支持等多方面都可以看出。

从十年的维度看,改革开放四十年,依次是衣食、外贸、房地产、金融领域的大发展,在对的时间,布局了上述对的领域的人,财富得到了增长。未来十年,将是财富管理行业和医药行业爆发增长的十年,或将超过房地产行业在宏观经济中的支柱地位。

财富管理方面,随着群众财富的积累,以及投资渠道的匮乏,加上投资更趋专业化,过去传统的粗放式买房投资、买银行理财、互联网P2P等渠道,已经不能满足财富管理的需要。未来的财富管理,大概率是当前大金融行业的上市公司受益,所以未来十年,看好大金融板块的表现,尤其各自细分领域的龙头,以及在财富管理领域早有布局的公司。

医药方面,随着生物科技的发展,生活水平的不断提高,人们的平均寿命延长,医药医疗相关产业,未来的大发展毋庸置疑。选择其中质地优良的股票,长期持有,无疑是个较好的的选择。(文/常福强)

责任编辑:常福强