来源:CITICS债券研究 文丨明明债券研究团队

原标题:永续债2020年2月跟踪报告—品种利差压缩,负面事件暂缓

报告要点

我们对永续债市场在2月的发行情况进行回顾,并跟踪最新的品种利差和负面案例,最后对3月市场潜在风险做出预判。

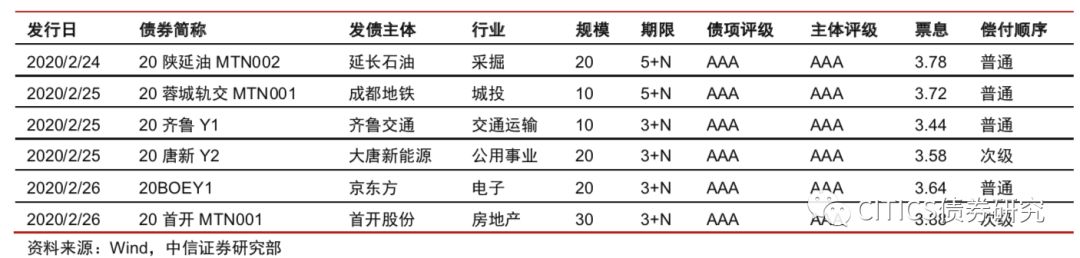

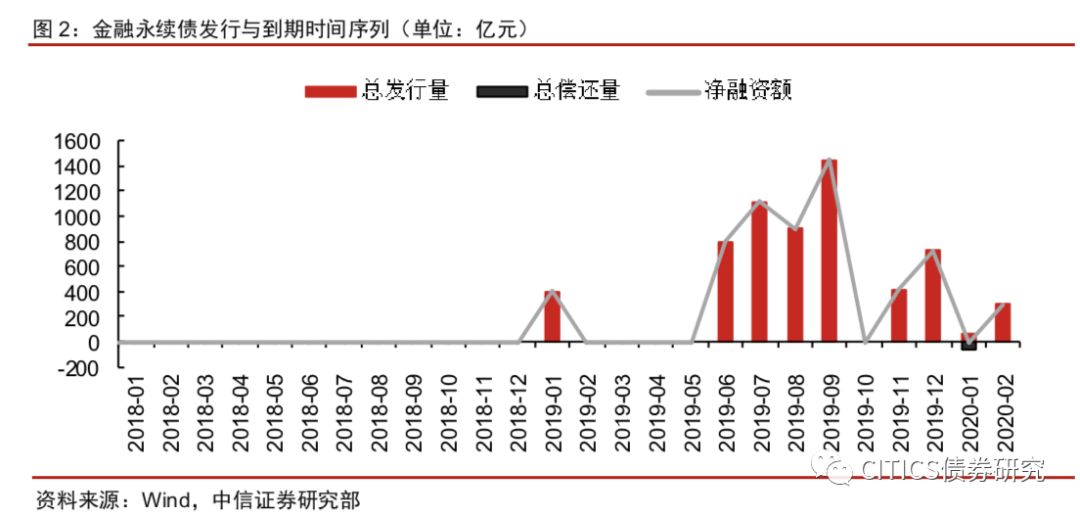

一级市场:季节性因素明显。2020年2月,企业永续债共发行23支,规模合计305.7亿元,净融资285.7亿元。行业角度,公用事业、房地产分别发行70亿元和44.7亿元位居前二;期限角度,3+N发行规模210.7亿元居首位;偿付顺序上,8支为次级债,规模106亿元。2020年2月,新发金融永续债仅20平安银行永续债01一支,规模300亿元,票息3.85%;此外,2020年1月发行的金融永续债同样仅20杭州银行永续债一支,规模70亿元,票息4.10%。2020年前2个月永续债发行规模较2019年底下降,季节性因素明显。

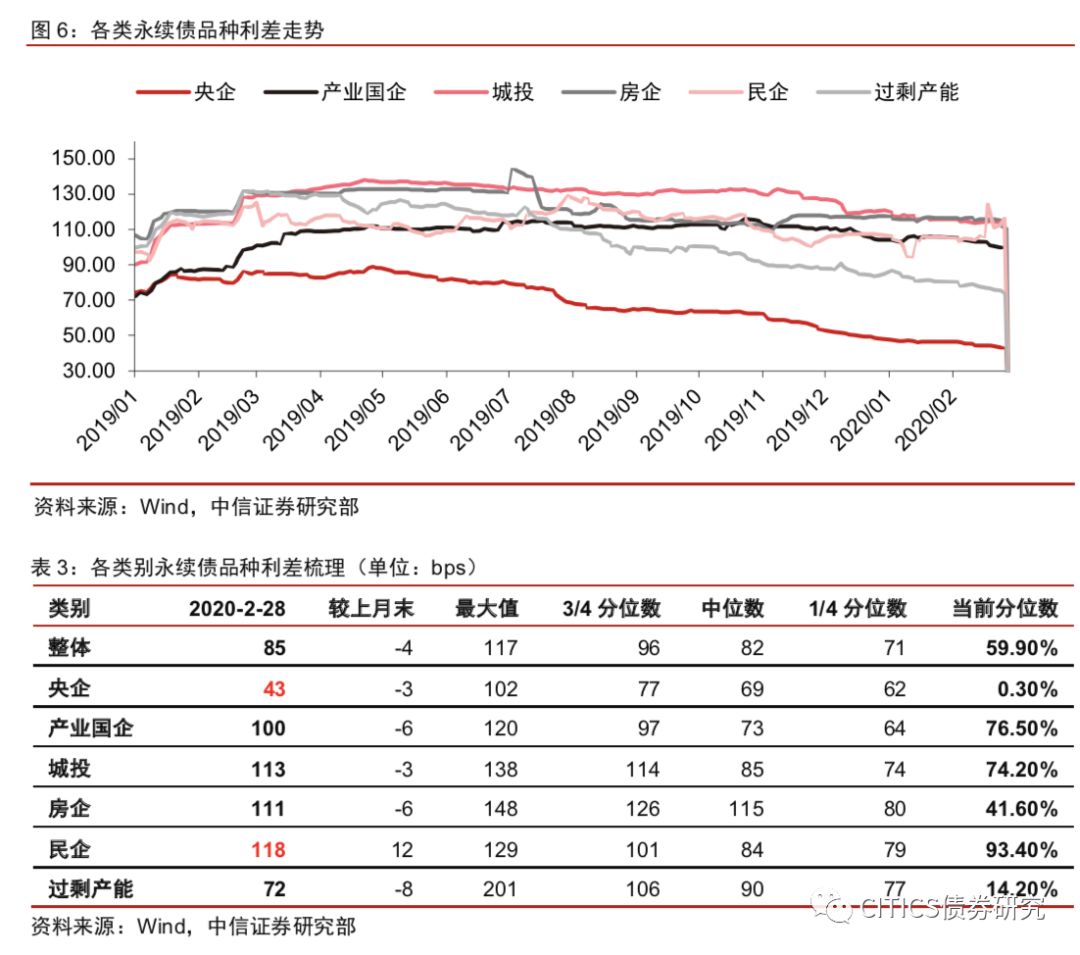

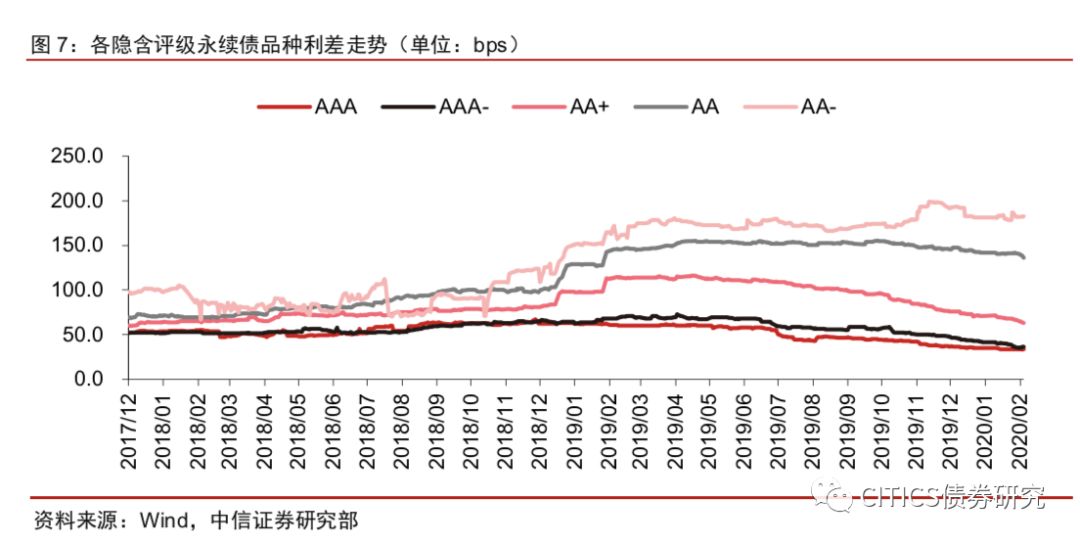

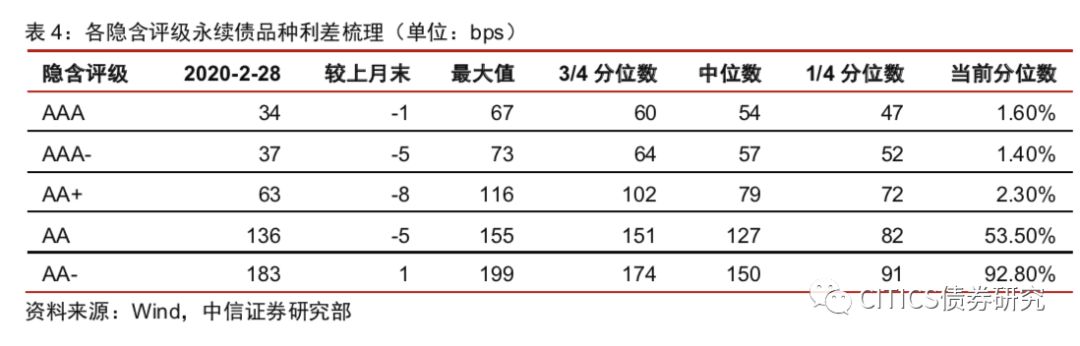

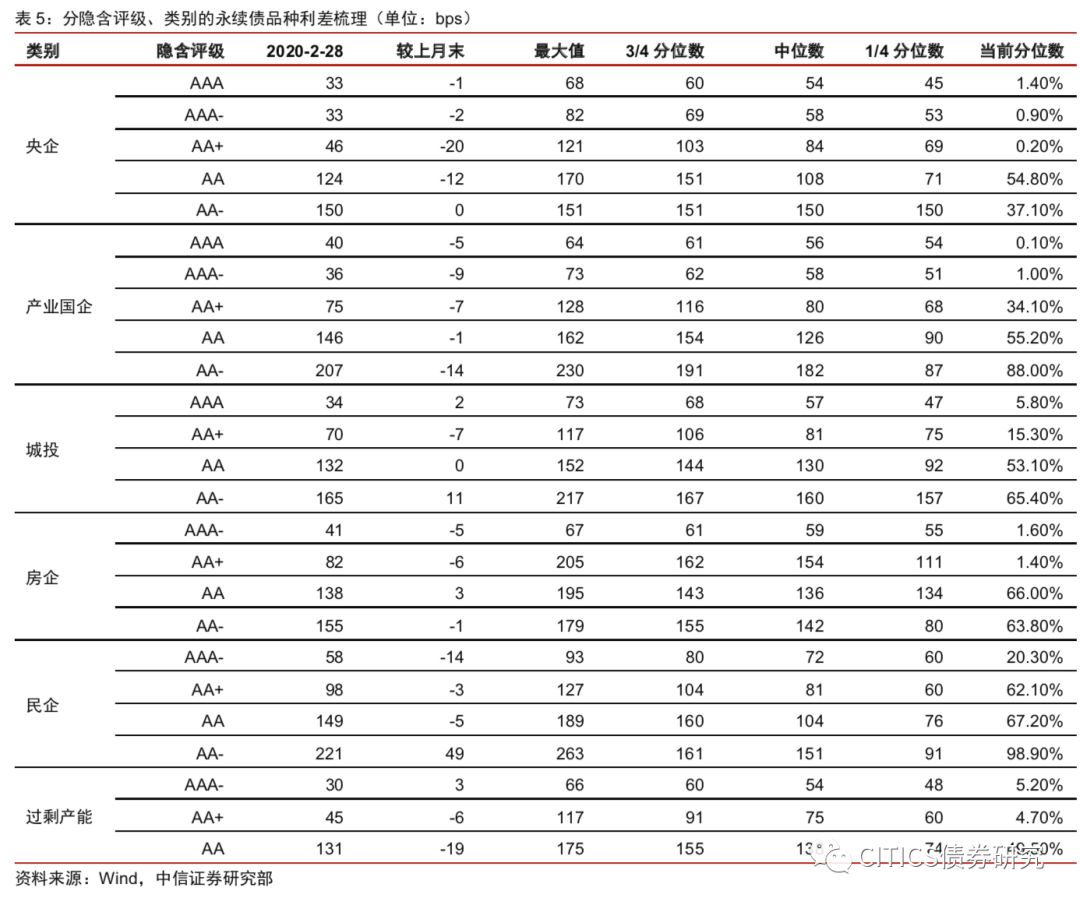

二级市场:品种利差继续压缩。流动性方面,2020年2月,企业永续债换手率3.8%,环比下降,银行永续债换手率8.0%,环比上升。估值方面,截至2月28日,永续债品种利差为85bps,单月下降4bps,目前处于2015年以来59.9%的历史分位数水平。分类别看,央企永续债品种利差已压缩至43bps,处于历史最低点,而民企永续债品种利差118bps,处于历史高位;分隐含评级看,品种利差从AAA到AA-分别为34、37、63、136和183bps,较上月末有1~8bps不等的压缩。

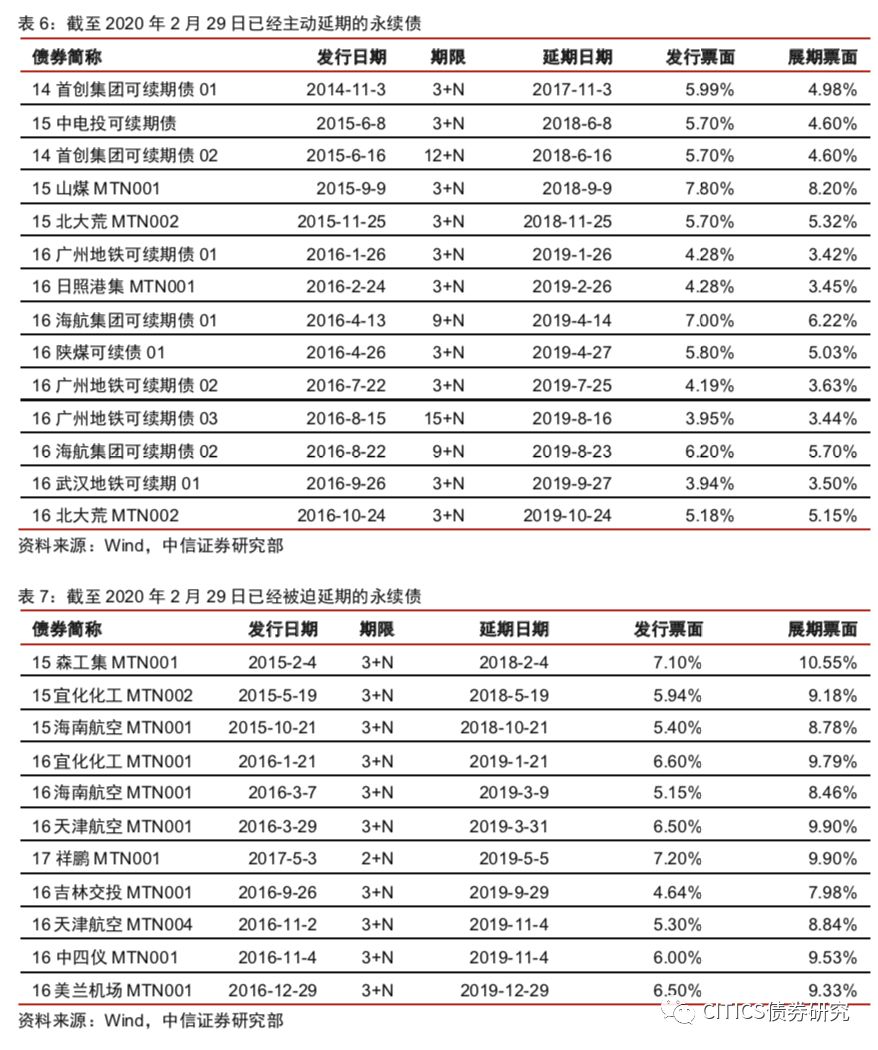

负面事件:意料之中的递延付息。2020年2月4日,15森工集MTN001将最近1年的应付利息进行递延,但并不意外,实际上15森工集MTN001已于2018年2月4日跳息延期,票面利率由7.10%升至10.55%,且2019年2月4日已出现首次递延付息。截至2020年2月29日,已主动延期的永续债共14支,已被迫延期的永续债共11支,已经递延付息的永续债共7支。

风险展望:关注海航系发行人的付息选择。2020年3月共22支永续债进入行权期,规模313亿元,而去年同期只有10支永续债到期,规模90亿元,不过从全年节奏来看,2020年的永续债行权高峰将出现在9~12月。延期风险方面,3月进入行权期的永续债多为央企和国企所发,且部分已经公告将行使赎回权,此外,这些永续债中并没有明显的条款陷阱,整体而言出现延期的概率不高;递延付息风险方面,已经跳息延期的16海南航空MTN001和16天津航空MTN001都将在3月迎来付息日,票面利率分别为8.46%和9.90%,或存在一定的递延付息可能性,且两家发行人2018年度均没有利润分配,也没有减少注册资本的行为,不会触发强制付息条件。不过近期海南省政府牵头成立“海南省海航集团联合工作组”,目的是全面协助、全力推进海航集团风险处置工作,海航系发行人是否会继续选择递延付息有待观察。

风险因素:永续债会计新规执行力度趋严;永续债税收政策出现不利变化;延期与递延付息事件超预期爆发。

正文

我们对永续债市场在2月的发行情况进行回顾,并跟踪最新的品种利差和负面案例,最后基于投研视角对3月的潜在风险提出看法。

一级市场:季节性因素明显

企业永续债发行规模环比、同比均增长。2020年2月,企业永续债共发行23支,规模合计305.7亿元,净融资285.7亿元。行业角度,公用事业、房地产分别发行70亿元和44.7亿元位居前二,采掘和钢铁行业各自发行40亿元并列第三;期限角度,3+N、5+N和2+N的发行规模分别为210.7亿元、75亿元和20亿元;偿付顺序上,23支新发企业永续债中有8支为次级债,规模106亿元。

金融永续债发行趋缓。2020年2月,新发金融永续债仅20平安银行永续债01一支,规模300亿元,票息3.85%,继2019年12月发行200亿元的19平安银行永续债01之后再次补充资本。此外,2020年1月发行的金融永续债同样仅20杭州银行永续债一支,规模70亿元,票息4.10%。整体而言,2020年前2个月金融永续债发行有所放缓。

二级市场:品种利差继续压缩

企业永续债流动性略降,银行永续债换手率回升。2020年2月,企业永续债整体的月度换手率为3.8%,其中公募债换手率3.9%,私募债换手率2.8%,分别较1月降低0.1pct和3.6pcts;银行永续债月度换手率为8.0%,较1月上升1.9pcts,但较2019年下半年12%~18%水平的换手率仍有一定差距。

永续品种利差继续走低。2019年年初,受永续债负面事件冲击,以及永续债会计新规落地带来的不确定性提升,永续债遭遇一定的抛盘,品种利差明显走扩,但自2019年二季度以来,由于无风险利率持续处于低位,资产荒之下投资者追逐票息保护,永续债配置持续增加,品种利差一路下行,春节过后的利率向下跳空加速了这一进程。截至2020年2月28日,整体的永续债品种利差为85bps,单月下降4bps,目前处于2015年以来59.9%的历史分位数水平。

分化加剧,央企永续利差已极度压缩。分类别来看,2月央企永续品种利差继续收缩3bps,目前已经压缩至43bps,处于历史最低点,进一步下压的空间已经缩小,此外过剩产能永续债的品种利差为单月下降8bps,目前处于72bps的水平,历史分位数14.20%。产业国企、城投、房企和民企永续债的品种利差分别为100bps、113bps、111bps和118bps,均处于较高的历史分位数,分别为76.50%、74.20%、41.60%和93.40%。

隐含评级之间的永续品种利差分化加剧,AA+到AA为分水岭。我们将隐含评级作为划分维度,可以看到,2018年各隐含评级的永续债品种利差比较接近,而2019年以来,由于风险事件的蔓延,隐含评级之间的永续品种利差开始分化,当前从AAA到AA-分别为34、37、63、136和183bps,AA+到AA之间的跨度较大,是分水岭。2月品种利差收敛最多的是AA+隐含评级永续债,达到8bps。

负面事件:意料之中的递延付息

2月永续债负面事件仅15森工集MTN001递延付息1起,且并非新增案例。2020年1月20日,中国吉林森林工业集团有限责任公司公告称将递延支付15森工集MTN001在2019年2月4日至2020年2月4日的累计利息,并于2020年2月4日正式递延。实际上15森工集MTN001已于2018年2月4日跳息延期,票面利率由7.10%升至10.55%,且已于2019年2月4日出现首次递延付息,本次负面事件并非新增。

现有的延期和递延付息情况汇总。截至2020年2月29日,已主动延期的永续债共14支,从利息重置条款上看,它们在第二个重定价周期均没有按照常规的300bps设置利息跳升,续期融资成本低于再融资成本,基本没有赎回动机;已被迫延期的永续债共11支,主要源于再融资紧张,负面意味更明显;已经递延付息的永续债共7支,且从现有案例来看,只要出现过1次递延付息,随后年度的付息同样会被发行人递延。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)