近期,镍市基本面依旧疲弱,海外疫情蔓延进一步引发市场担忧,沪镍价格跌破10万/吨整数关口。虽然短期避险情绪升温,整体不利于金属价格,但从中长线分析,不宜过分悲观。当前供应端已陷入亏损,后期随着疫情消退,需求复苏后镍价有望迎来拐点。

图为沪镍主力合约走势

图为镍矿港口库存(万吨)

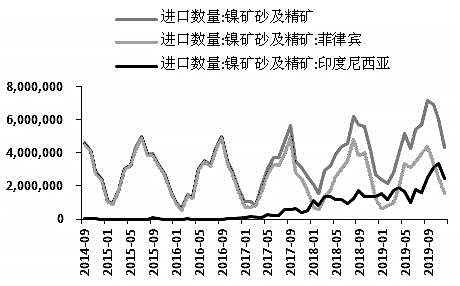

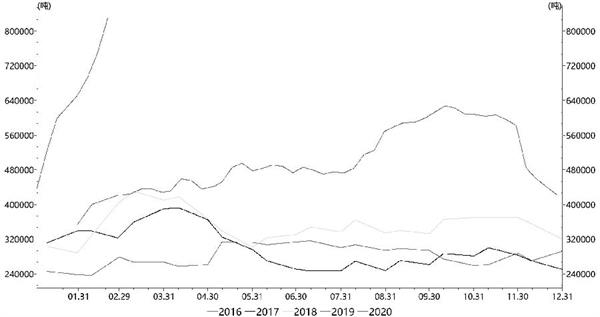

国为镍矿进口数量(吨)

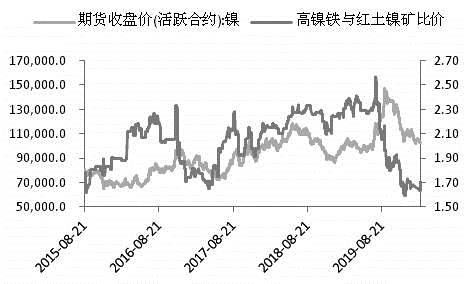

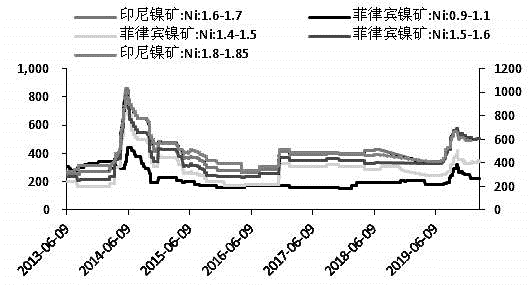

图为高镍铁与红土镍矿比价

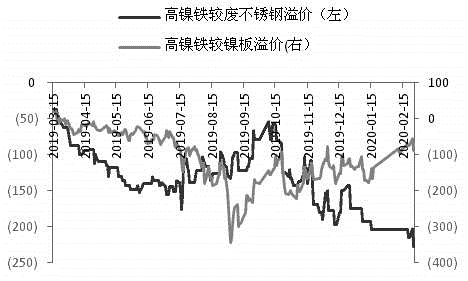

图为高镍铁经济性比较(元/镍点)

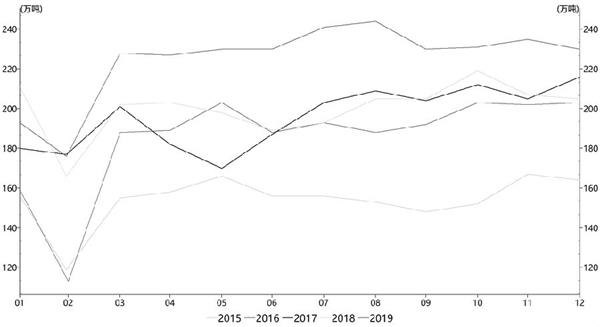

图为国内主流不锈钢厂产量(万吨)

A国内矿端供需双弱

自去年9月印尼宣布将于今年起禁止镍矿出口开始,国内矿企积极备货,我国镍矿进口数量大幅上涨。据海关总署发布的数据,2019年全年我国镍矿累计进口量为5612万吨,同比增加19.5%。其中,自印尼进口2386万吨,同比增加59.0%;自菲律宾进口2999万吨,同比下降0.1%。镍矿进口量大增使得前期我国镍矿供应较为宽松,截至春节前,镍矿价格自去年10月中下旬开始持续回落,港口库存也保持增势。

春节后,由于菲律宾尚处雨季,发运量处于低位,且受疫情影响,菲律宾对中国矿船实行隔离政策,短期供应偏紧,叠加部分镍铁厂进行补库,镍矿港口库存开始下降,镍矿价格也逐渐企稳小幅上涨。截至2月28日,全国十大港口库存报1216.10万吨,较节前下降198.54万吨。但据Mysteel了解,目前大多数工厂镍矿库存充足,除少量补库外暂不急于采购,且询价多低于市场成交价,镍铁厂对于镍矿采购情绪一般。整体来看,矿端短期呈现供需双弱局面,预计矿价以稳定为主。一方面,镍铁价格持续走弱,镍铁厂面临亏损的现状制约了矿价的上涨;另一方面,由于印尼禁矿带来的缺口预期依然存在,镍矿供应难有增量,矿价也不至于大跌。

图为镍矿价格走势(元/吨)

B镍铁供应较为宽松

受春节假期以及新冠肺炎疫情的影响,我国镍铁产量降幅明显。一方面,由于运输受阻,部分镍铁厂辅料库存告急,被迫降低产量;另一方面,内蒙古、辽宁等地区生产厂家由于生产成本较高,利润倒挂,开始主动减产。据SMM数据,1月我国镍生铁产量环比减少4.52%至4.55万镍吨,同比增加6.86%。预计2月份产量将继续下降至4.3万镍吨,相较去年11月份全年开工率最高时的产量5.3万镍吨,降幅达18.9%。

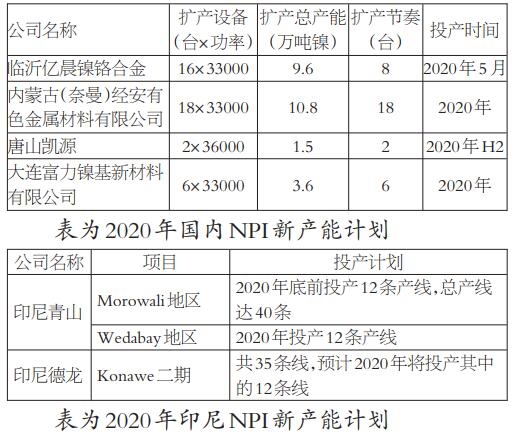

印尼方面,随着前期建设的镍铁项目投料生产,镍铁产量维持增长态势。据SMM数据,1月印尼镍生铁产量4.04万镍吨,环比增加2.91%,同比增加54.4%。2019年1—12月份印尼镍生铁产量累计37.4万镍吨,累计同比增长54.9%。新产能投放方面也在不断推进,印尼德龙二期新建的4条镍铁产线于2月12日点火烘炉,计划月底出铁,投产后正常月产量可增加约2400镍吨。印尼青山Weda bay工业园2台42000KVA镍生铁RKEF炉已开始尝试烘炉,若情况顺利预计3月份可出铁,新增月产量约1800镍吨。印尼凭借其矿产优势,成本大幅低于其他国家,在禁矿政策的刺激下,今年有望首次超越中国,成为NPI第一大生产国。

进口方面,据海关总署公布的数据,1月中国镍铁进口量24.6万实物吨,同比增60%,环比增23%。按金属量计算,为3.95万金属吨,较2019年12月水平有4000余吨的增幅。其中,进口自印尼的镍铁量为20.34万吨,同比增84%,环比增49%。短期需要注意的是,2月份印尼德龙不锈钢新项目投产,一期投放产能100万吨/年,目前处于调试阶段,第一炉304钢坯已经出炉,2020年预计达产产量为60万吨左右,可能会增加当地NPI的消耗,冲抵部分出口到中国的镍铁量。但随着印尼镍铁产量的持续释放,预计未来我国自印尼的镍铁进口量还会继续增加。

总体来看,虽然国内镍铁产量有所下滑,但有累库存在,且印尼镍铁陆续到港,供应较为宽松,同时下游不锈钢的需求受到抑制,镍铁供需面较为疲弱,高镍生铁价格较春节前不断走低,目前报925元/镍,较节前下降约45元/镍。随着部分不锈钢厂启动减产计划,高镍生铁需求或进一步下滑,短期价格较难上行。但目前除山东、福建地区外,其余高镍铁厂基本已处于亏损状态,镍铁价格有一定的成本支撑,跌幅预计也较为有限。

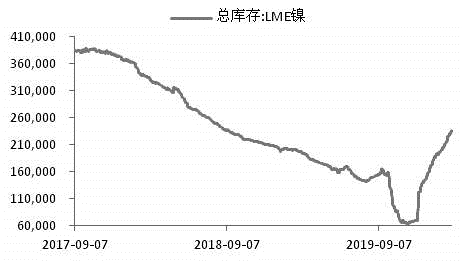

C伦镍库存大幅攀升

图为LME镍库存(吨)

电解镍方面,由于开工推迟和交通运输受阻的影响,国内电解镍产量下降。据SMM数据,1月中国电解镍产量1.43万吨,环比减10.53%,同比增16.97%。目前甘肃和新疆冶炼厂均按计划连续生产,山东和天津冶炼厂产线低负荷运行,其他冶炼厂电解镍产线继续停产。2月预计电解镍产量1.32万吨,环比继续减7.78%。

库存方面,上期所库存小幅下降,截至2月28日,上期所库存报34900吨,较年初下降2507吨,降幅约6.7%。但是LME库存则持续攀升至23万吨以上,年初以来已经大幅增长超8万吨,增幅超50%。虽然国内电解镍产量下滑,但是伦镍库存持续增加,保税库也逐渐累库,后续进口窗口或打开,供应整体较为充裕。

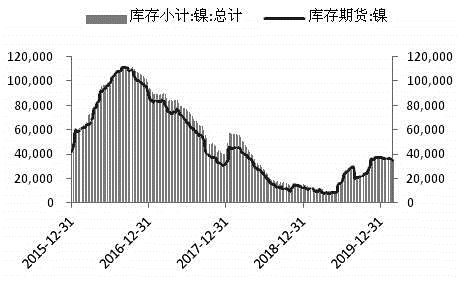

图为SHFE镍库存和仓单(吨)

D不锈钢去库压力大

对于下游不锈钢市场来说,受疫情影响比较明显,终端需求较为疲弱,不锈钢库存持续飙升。从去年年底开始,部分不锈钢厂已经开始进行检修,产量也有所下降,据SMM调研,1月全国不锈钢产量208.91万吨,环比减13.06%,同比增4.80%。分系别来看,200系产量环比减21.49%至63.4万吨;300系产量环比减9.19%至101.34万吨;400系产量环比减7.87%至44.17万吨。

但出乎意料的疫情使得本就处于消费淡季的终端需求雪上加霜,导致库存飙升。截至2月21日,无锡和佛山两地不锈钢样本库存量超83万吨,今年以来库存数量几乎翻倍,不锈钢库存压力与日俱增。近日不锈钢厂减产潮不断,据SMM了解,大部分钢厂或在3月份减少产量。其中,华东某大型不锈钢厂已于2月20日暂停生产一周时间,约影响304不锈钢产量2万吨;华南某不锈钢厂在2月中旬也已开始减产,月均产量将减少10万吨左右;另一华南不锈钢厂于2月20日开始减产,并计划延续至3月份,影响产量约8万吨。从各家钢厂初步排产数据看,预计2月份总排产量约174.2万吨,比1月减少约30万吨,降幅15.16%。

终端需求疲弱正由下游向上游传导,这是当前压制镍价的主要因素。巨大的库存压力下,不锈钢供大于求的困局可能需要较长时间来进行缓解。一是等待3月份疫情影响逐渐消退后的终端需求回归,二是关注不锈钢厂的减产实施情况。

图为无锡和佛山两地不锈钢样本库存(吨)

E新能源车政策可期

随着新能源汽车补贴减少,2019年我国新能源汽车产销增速大幅放缓。今年,受新冠肺炎疫情的影响,汽车市场也受到严重打击。中汽协预计1月新能源汽车产销数据同比腰斩。虽然短期新能源市场萎靡,不过从长远来看,新能源需求增长的预期仍较为确定。近期特斯拉与宁德时代(300750,股吧)可能会在国产Model 3合作磷酸铁锂电池的新闻引起市场热议,三元电池热度有所下降。但从电池性能方面考虑,磷酸铁锂电池耐低温性较弱,能量密度提升空间有限,目前技术突破性不大,三元电池仍将是未来发展方向,且近日有消息称,预计特斯拉自产电池材料体系还是高镍低钴技术。

新能源汽车用镍主要体现在锂电池中的三元前驱体,主要包括NCM111、NCM523、NCM622、NCM811和NCA五种类型,其中NCM622、NCM811和NCA为高镍三元材料。目前我国高镍三元材料占比仍然较小,NCM523是市场主流,这也是新能源领域对镍的需求量低于预期的主要原因。但是新能源汽车行业已经进入结构调整、动力转换的新阶段,未来高能量密度的汽车仍是政策主方向,更大的电池容量可以增加里程,从30—45kwh每车的装车量(NCM111)到50—65kwh(NCM622/NCM523),再到75—80kwh+(NCM811),高镍低钴的电池技术仍是主要趋势。目前NCM111已经逐渐被NCM523/622替代,2020年后NCM811将快速增长。

短期电池用镍的体量仍然较小,对于镍价的影响主要关注有无新能源汽车的利好政策出台。2019年年底工信部规划2025年新能源汽车新车销量占比要在25%左右。今年1月,工信部宣布2020年新能源汽车补贴将不会大幅退坡。从当前情况与国家引导方向来看,疫情结束后,不排除出台相关利好政策来提振市场需求。

总体来说,由于疫情影响,镍短期供需双弱,且不锈钢厂减产或进一步拖累镍的需求。此外,近日疫情在海外蔓延,引发市场担忧,避险情绪升温,整体不利于金属价格。但投资者也不应过于悲观,目前国内镍铁厂面临亏损,下方有一定成本支撑。后续关注下游复苏情况及不锈钢库存拐点。操作上,建议短期看空不做空,等待市场企稳后的中长线多单布局机会。

(文章来源:期货日报)

(责任编辑:DF318) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。