目前,虽然新冠肺炎疫情在国内得到有效控制,但在海外却加速蔓延,韩国、日本、意大利、伊朗成为“重灾区”。世界卫生组织总干事谭德塞2月28日在日内瓦宣布,将新冠肺炎疫情全球风险级别由此前的“高”上调至“非常高”。他同时强调,全球仍有机会控制新冠肺炎疫情。在当前情况下,市场担忧情绪升温,全球股市普跌。作为拥有多家知名车企的日本、韩国,也是轮胎生产大国。此时的疫情蔓延,给天然橡胶市场带来了诸多不确定性。

A主导胶价因素依然是需求

天然橡胶具有农产品(000061,股吧)属性,长期来看其产量主要受生长周期及割胶效率影响;短期来看天气状况及政策变动都会对产量产生影响。天然橡胶的种植,分布在亚洲、非洲、大洋洲、拉丁美洲的40多个国家和地区。亚洲地区的天然橡胶产量约占全球产量的93%,东南亚地区更是全球的天然橡胶主产区。目前亚洲的泰国、印度尼西亚、马来西亚、中国等13个国家组成的天然橡胶生产国协会(ANRPC),担负了全球90.5%的天然橡胶供应。

当前泰国东北部地区橡胶园已经停割,南部地区橡胶园也陆续停割;马来西亚、印度尼西亚、柬埔寨天然橡胶生产正处于减产期;越南天然橡胶生产的季节性与中国一致,已经全面停割,所以总的来看天然橡胶处于停割前的低产季。

天气方面,我们根据东南亚地区的降雨量进行了分析,从当前和未来1周的降水预告来看,东南亚各主产区降雨量整体比去年同期略少。泰国正值旱季,北部地区已经很久没有降水,不过往年也是如此。马来西亚有小雨,降雨量与往年没有太大差别;越南相比往年降雨量略少;印度尼西亚苏门答腊岛的棉兰地区有中到大雨,降雨量比往年略增。总体来看,泰国确实比较干旱,但也属于季节性干旱,并非异常干旱,如果干旱一直持续且较严重的话,可能会导致今年天然橡胶开割初期减产。

今年1月各天然橡胶主产国出口情况整体同比增长,泰国1月天然橡胶、混合胶合计出口42.8万吨,同比增长4.4%,环比增长1.4%;合计出口中国26.2万吨,同比增长31%,环比下降2%。印度尼西亚出口天然橡胶20.7万吨,同比增长8.2%,环比增长2.5%。越南海关公布的数据显示,1月天然橡胶出口量为9万吨,同比下降42.8%,环比下降54.8%,其中出口中国6.7万吨,同比下降36%,环比下降55%。中国、印度、韩国是越南天然橡胶三大出口市场。

上游加工厂为了应对在低产期原料供应不足,影响其生产订单完成的可能,一般都会在低产期到来之前,提前储备足够的原料来应对后期的生产计划,这是基本的生产周期需求。由于上游的天然橡胶加工企业会在停割前储备原料库存,所以即便处于停割期,胶水原料也会在贸易商之间流转,减产期间如果没有超出计划外的需求增量,天然橡胶不会因为供应季节性变化而存在供需错配的问题。当前主导天然橡胶价格的主要因素依然在于需求端。

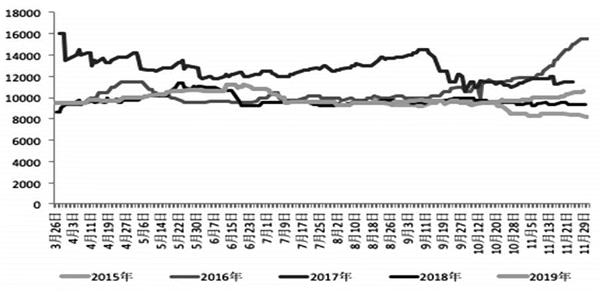

图为泰国原料价格走势(泰铢/公斤)

图为云南胶水价格(元/吨)

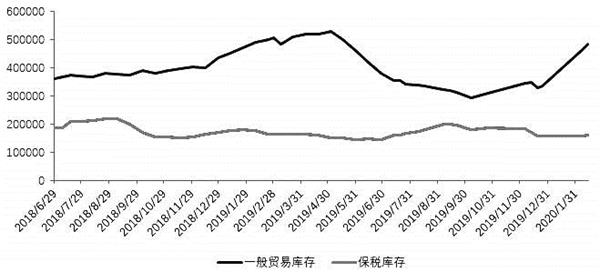

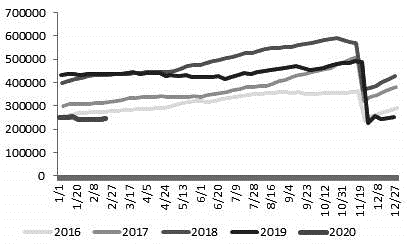

图为青岛保税区库存(吨)

B日韩轮胎生产仍存“变数”

日本和韩国都是全球重要的汽车产销国,韩国汽车产业协会2月17日发布的《2019年十大汽车生产国现状报告》显示,2019年韩国的汽车生产量为395万辆,占有率同比上升0.1个百分点,为4.2%,排名全球第七。从汽车生产量来看,2019年全球汽车前十国家依次是中国、美国、日本、德国、印度、墨西哥、韩国、巴西、西班牙和法国。同样的,日本和韩国也是全球重要的轮胎生产国,2019年,日本年产轮胎2亿条左右,产量为世界第一大轮胎产销国中国的1/4。近日,《轮胎商业》杂志发布了“2019年全球轮胎企业75强”榜单,日本普利司通、法国米其林、美国固特异分列前三。这是普利司通连续11年蝉联榜首。另外,日本每年进口轮胎5000万—6000万条,出口量和进口量基本持平。

当前我们需要考虑的是如果日本、韩国的新冠肺炎疫情进一步加剧,其是否也会参照中国全面停工、停学的方式来应对疫情。如果日本、韩国发生大面积的停工、停产,这样的影响就不可小觑了。日本在这次新冠肺炎疫情中,饱受诟病的是日本政府,被指责没有严谨地处理“钻石公主”号邮轮事件,导致潜伏患者流出。其实,日本有着发达完善的医疗系统和公共卫生防御系统,所以据此我们粗略地推断,如果日本疫情在其强大的公共卫生体系和完善的医疗体系支持下,没有出现特别严重的恶化,那么日本企业或不会出现全部停工、停产的情况。

2月17日,普利司通正式公布其2019年财报,数据显示,销售额以及营业利润方面的表现不及2018年,双双下滑,最终销售额为35256亿日元(约合人民币2240亿元),同比减少3%,营业利润3260亿日元(约合人民币207亿元),同比下降19%,营业利润率9.2%;归属于股东的净利润2925亿日元(约合人民币186亿元),同比微增0.3%,净利率为8.3%。新冠肺炎疫情的恶化,为普利司通今年的财报表现,增加了更大的不确定性。

C对汽车行业影响符合预期

其实新冠肺炎疫情对于汽车产业链的影响并非在日本、韩国疫情暴发后才产生,由于全球80%以上的汽车零部件都和中国制造相关,早在国内疫情较为严重的时期,由于企业停工,已经出现了汽车配件无法正常供货导致日本韩国车企无法支撑正常生产而停产的情况。

现代汽车集团早在2月4日起就陆续暂停韩国工厂生产,原因正是中国的零件供应商还未能恢复生产,导致零件短缺。2月10日,日产汽车也宣布,位于日本九州的两条生产线于2月14日和2月17日停产。

除了日本和韩国,菲亚特克莱斯勒远在欧洲的一家装配工厂也发出预警,如果零部件还不能及时供应,那么工厂可能在3月初面临被迫停产的危机。而此次疫情最为严重的武汉是中国第二大汽车制造商东风汽车(600006,股吧)集团总部所在地,湖北还是多家车企如通用、本田、标致的生产工厂所在地,所以疫情对于日本、韩国车企的影响,早在疫情在中国大规模暴发就已经产生。如今国内企业陆续复工、复产,部分企业还会因拖欠的订单而加码生产,由此日本、韩国车企的零部件供应问题接下来可以得到缓解。由于合资车厂的本土化生产率较高,且日本在2011年大地震后车企已经针对生产准备了应急方案,以上都会弱化疫情对于汽车正常生产销售的冲击。

日本、韩国疫情扩散对于我国轮胎出口的影响也十分有限。我国轮胎每年出口到世界各地,出口国分散,其中以北美、欧洲、中东地区为主。2019年,我国轮胎出口总量为5亿条,出口日本轮胎总量为1365万条,占总出口量的2.73%,比重较低。出口至韩国的轮胎数量占总出口的比重更低于日本。

综上所述,疫情在日本、韩国的扩散最终会影响到天然橡胶需求端,不过影响因素并非车企、轮胎加工企业的停工停产,也并非全国交通管制导致客运、货运量大幅度骤减,最大影响是短期内恐慌情绪所导致的终端消费被削减。

D国内宏观政策将提振需求

在国内疫情防控工作取得积极进展后,关于稳定经济的政策信号也频繁出现。在宏观大力调控的背景下,在疫情得到进一步稳定后,市场迎来消费增长,带动生产企业复工加码。疫情对短期内的替换需求有实实在在影响,当前粗略估计已经造成20万吨的天然橡胶需求减量。不过,工业品不同于农产品,工业品需求有回补的可能,尤其是在如今非常强有力的宏观政策刺激下,待告别疫情后,消费的增长会拉动天然橡胶的需求。下面从橡胶的终端消费——配套需求来进行分析。

在发生疫情前,市场对2020年重卡销量的预估要好于去年,2019年重卡表现亮眼,全年销售117万辆,预计2020全年销量可达120万辆。乘用车消费在今年同样有诸多利好:政策的刺激有助于推动汽车的消费需求;汽车本身有着1年景气2年偏弱的周期,根据近年的数据走势来看,去年年中走到了周期底部,所以汽车行业有本身的内升动力。

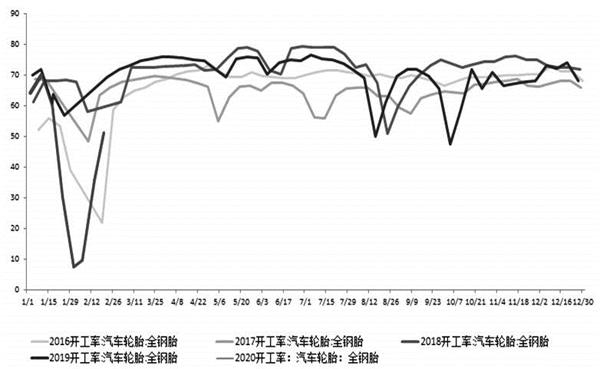

图为全钢胎开工率(%)

在终端需求得到提振的背景下,企业复工后成品库存会以非常快的速度被消化掉,库存消化后的回笼资金迅速投入到新一轮的原料补库、加工生产,在下游企业开工负荷加足马力的情况下,原料库存很有可能会在3月上旬就被消化,同时可能会出现受制于运输车辆配备不足而导致的原料供应不足的情况。

由此,叠加供应端减量、原料价格上涨的支撑,天然橡胶价格也将得到较为有力的支撑。

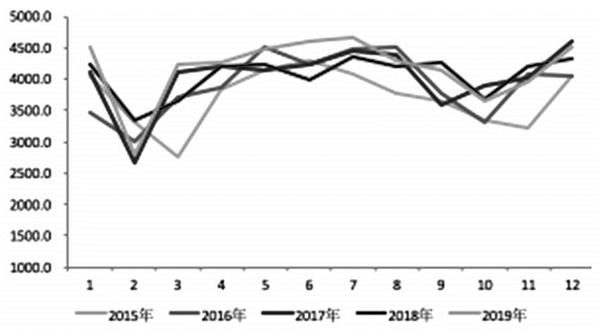

图为轮胎外胎出口量(万条)

E可以考虑跨品种套利策略

目前,上期所已开展有天然橡胶期货(RU)交易,其对应的交割标的为全乳胶和泰三烟片胶。2019年8月,上海国际能源交易中心上市的20号胶期货(NR),其交割标的对应的为20号标准胶。全乳胶对应的橡胶制品行业下游需求要好于20号胶对应的轮胎行业,去年全乳胶减产,导致今年全乳胶仓单注册量相比往年降幅非常明显,未注册成仓单的全乳胶现货企业或会囤货提价。

自20号胶上市以来,RU-NR价差一直在1700—2300元/吨之间波动。当前价差1820元/吨,最高时,价差在2200元/吨以上。而1700元/吨则是这一价差的偏低点位。

沪胶交割标的是全乳胶,主要是国内产天然橡胶。20号胶的交割标的是标胶,来自东南亚产胶国所产天然橡胶。当前国内产区处于停割季,要等到5月才开割。东南亚虽然处在减产周期,但是原料储备可以让标胶保持供应。而且全乳胶去年减产,今年的产能也可能被利润更高的浓乳胶挤占,所以,全乳胶注册仓单量较往年减少。这意味着,RU-NR价差有扩大的可能。因此,在当前价差处于相对低点时,大约在1700—1800元/吨区间,可以考虑“买入RU,卖出NR”的套利策略,做多RU-NR主力合约价差。

图为上期所仓单(吨)

(文章来源:期货日报)

(责任编辑:DF318) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。