1、陆股通创业板持仓为何翻倍?

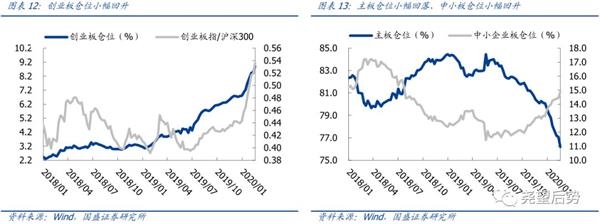

2019年以来,北上资金创业板持仓大幅提升,过去半年内仓位翻倍。自陆股通创立以来,北上资金持股主要集中在主板,2019年之前北上资金持有创业板股票比例始终在5%以下。但2019年开始,北上资金创业板持股大幅提升,上半年仓位中枢由3%升至5%,下半年至今更是进一步翻倍。截至2月下旬,陆股通创业板持仓比例已经接近10%。

陆股通开通已久,为何创业板持股在2019年大幅提升?当然,仓位变化最直接的原因来自于创业板相对走势,自2019年初以来,创业板/沪深300估值水位从低位一路走高,进而推动创业板仓位被动抬升。但如果观察过去创业板仓位和板块走势,二者间关系似乎并不那么密切,我们认为,过去1年创业板受外资青睐主要源于两点:其一,自2019年年中开始,创业板标的首次纳入MSCI全球标准指数,至今年Q1已经覆盖40只创业板标的,吸引部分被动资金增持;其二,2019年以来,国内5G、消费电子、新能源产业链景气度拐点显现,创业板标的基本面支撑强化,也是创业板受北上青睐的原因。

2、北上资金与公募配置创业板有何异同?

总体仓位上,公募对于创业板常年超配,而北上资金截至目前仅接近标配。自创业板设立以来,国内公募的创业板持仓常年处于超配状态,尤其在13-15年,公募基金创业板持股一度超过25%;截至2019年底,公募基金创业板持仓比例为16.3%,相对自然市值分布超配约6个百分点。而虽然过去1年北上资金持续增配,但截至最新陆股通创业板持股仍然不到9%,仅接近标配状态。

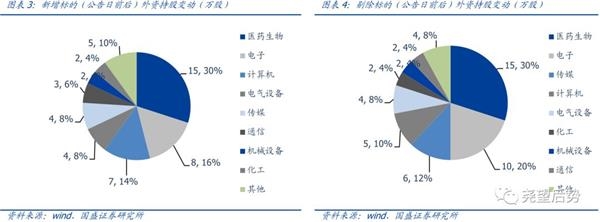

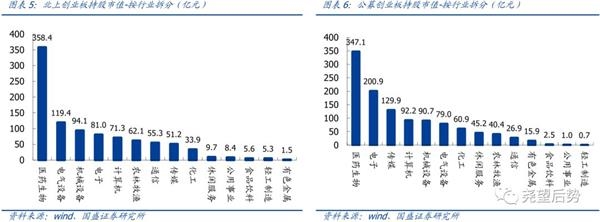

行业配置方面,公募与北上资金大体相似,均重仓医药、TMT。根据去年12月31日公募与北上资金前50大重仓股对比来看,公募与北上资金持仓大致相同,约30%的持仓集中在医药生物,其次为电子,随后是TMT。而从持股市值分布来看,公募基金电子、传媒配置比例更高,而北上资金更偏向电气设备。

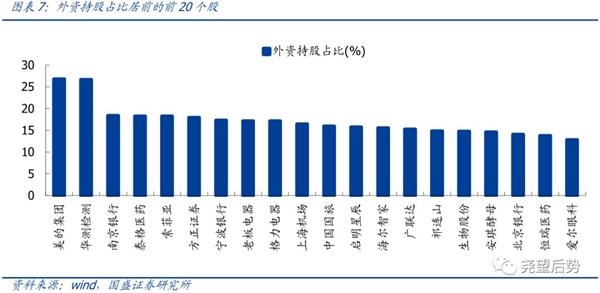

个股方面,北上资金重仓股市值更大,且大多为MSCI纳入标的。通过比较北上资金与公募创业板重仓股,可以看到在估值层面,二者差异不大,北上资金重仓股平均估值甚至还要高于公募,可见估值并不是北上资金看重的指标。但在市值方面,北上资金持股top50明显具有更大的市值规模,前50大重仓股市值中位数达到680亿,远超过公募前50大重仓股的380亿。此外,北上资金创业板重仓股与MSCI纳入标的重合度更高,其中已纳入40只标的全部位于北上资金重仓前100,有34只位于北上资金重仓前50;而公募基金前100和前50大重仓股分别仅有32只和25只MSCI纳入标的。

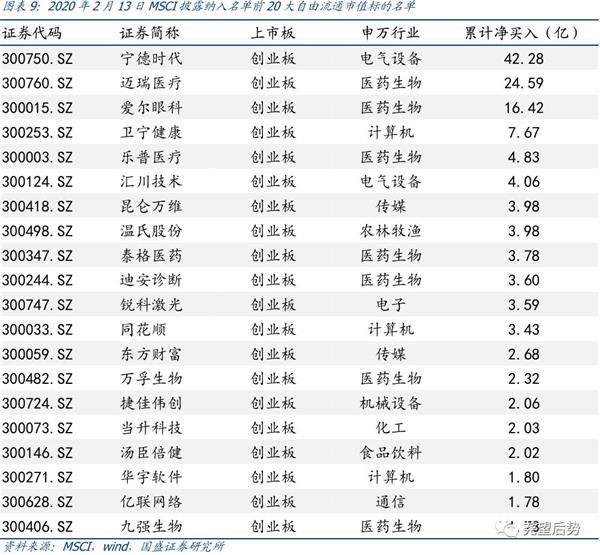

3、2020年以来,北上资金都买了哪些创业板?

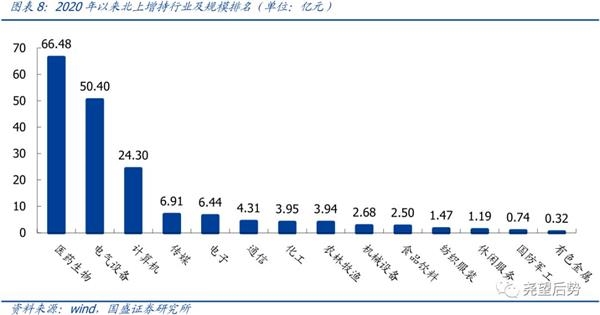

2020年以来,北上资金集中流入医药生物、电气设备和计算机。自2020年年初以来,北上资金创业板标的流入规模前三分别为医药生物、电气设备、计算机,累计流入规模达到66.5亿、50.4亿和24.3亿。个股层面,陆股通增持前5标的分别为宁德时代(42.3亿)、迈瑞医疗(24.6亿)、爱尔眼科(16.4亿)、卫宁健康(7.7亿)、乐谱医疗(4.8亿)。

4、陆股通数据周监控

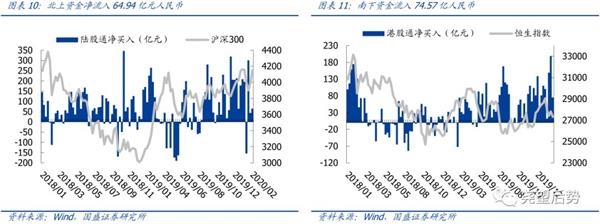

4.1 总体配置:北上资金流入趋势延续,上周净流入逾60亿元

上周陆股通累计净流入64.94亿元,港股通累计南下74.57亿元。上周主板仓位小幅回落,中小板和创业板仓位小幅回升,主板、中小板、创业板持仓比例分别为76.19%、14.89%和8.93%。

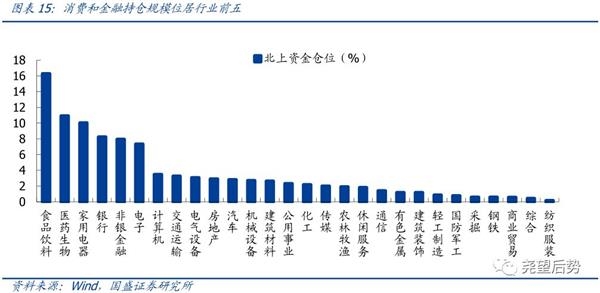

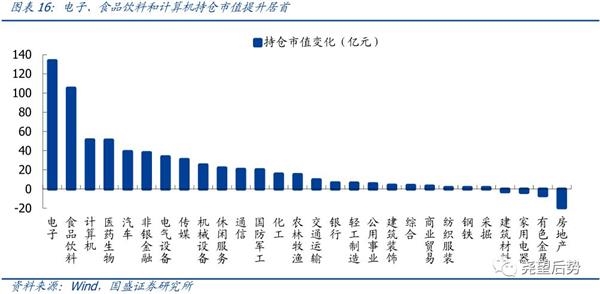

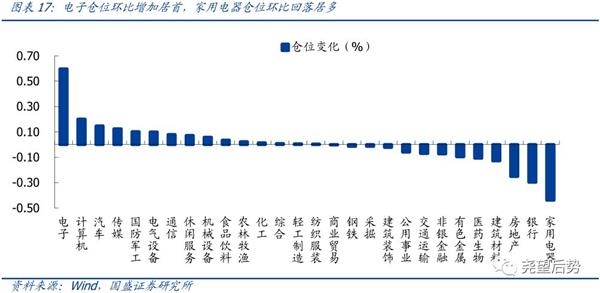

4.2 行业配置:集中增配消费并流出金融

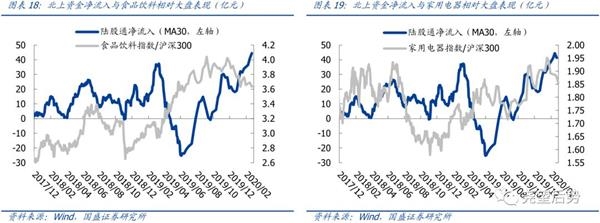

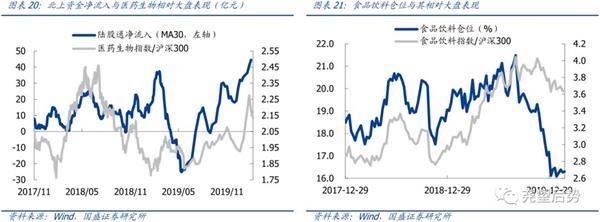

上周北上资金流入消费板块,同时金融板块流出居多。根据我们的测算,上周医药生物、食品饮料流入居前,净流入分别为27.43亿元和23.42亿元,同时非银金融和银行流出居多,分别净流出16.06亿元和13.84亿元。风格方面,创业板指/沪深300指数比较上周小幅回升,而消费板块集体回落,家用电器/沪深300、食品饮料/沪深300和医药生物/沪深300均出现小幅下跌。

4.3 个股配置:贵州茅台流入居首,中国平安流出居多

个股方面,上周北上资金集中流入食品饮料与医药,同时集中流出金融与家电。前二十大重仓股持股市值占总持股市值的比重上周回落1.02%,回落至44.75%。上周北上资金集中流入食品饮料和医药,其中贵州茅台、五粮液、中国国旅、京东方和三一重工流入居前,分别净流入13.63亿元、12.29亿元、8.75亿元、8.03亿元和5.15亿元;同时,金融与家电流出,其中中国平安、格力电器、海康威视、招商银行和美的集团净流出居多,分别净流出10.16亿元、7.71亿元、5.16亿元、4.98亿元和4.12亿元。

风险提示

1、海外市场波动加剧;2、汇率贬值风险;3、MSCI扩容或入富不达预期

(文章来源:尧望后势)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。