核心观点

回顾:2月2日《冲击是短期的,胜利终将属于乐观者》强调冲击是短期的,指数将走出“黄金坑”。2月4日《洗净铅华,科技再起》明确判断科技是阶段性主线。2月9日《继续强调科技成长是阶段性主线》。2月15日《数据详解再融资新规,哪些板块最受益?》提示科技成长最受益于再融资松绑。2月16日周报《再融资松绑,聚焦券商+科技》继续提示聚焦科技和券商。

展望:全球剧震,A股将率先走出冲击

——海外疫情蔓延引发全球剧震,两点优势将让中国率先走出冲击。近期新冠疫情在全球扩散,美股引领海外急速下跌。而本土新增病例持续减少、本已走出疫情冲击的A股同样受恐慌情绪冲击而下挫。但我们通过参考金融危机后的历史经验(详见报告《借鉴金融危机后:为何中国将率先走出疫情冲击?》),认为当前无需过度担忧,两点优势将让中国及A股率先走出冲击:

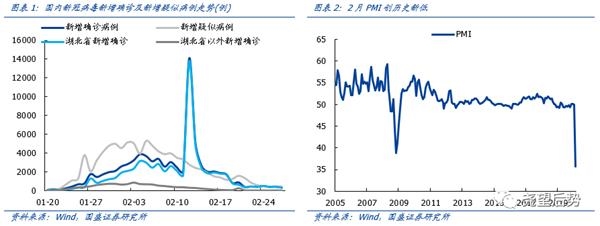

1)体制优势下政策的迅速有效应对。面对疫情冲击,国内监管层反应迅速。一方面,立刻自上而下全面防疫控疫。截至当前,国内疫情冲击拐点已现,新增病例大幅下降。反观海外,与国内疫情早已迎来转折、逐步被控制不同,多国在初期应对不力之后当前逐渐进入蔓延、扩散阶段。国内与海外疫情所处阶段不同,对市场的后续影响也将不同。另一方面,国内各项托底经济、维稳市场的举措早早出台,明确对实体及资本市场市场的呵护,海外无论反应及应对均较国内明显滞后。

2)A股对政策反应敏感,具备以我为主的韧性。金融危机爆发后,A股市场在政策由紧转松、发力维稳后领先全球4个月即触底反转。本轮疫情冲击下,A股市场面对全力有效的疫情防控、监管的多重呵护同样反应迅速,开年首日大跌之后一次性调整到位随即迎来修复。因此,尽管海外疫情防控不力、全球恐慌蔓延下A股再受冲击,但仍需坚持以我为主,主要矛盾是国内自身疫情防控的卓有成效及逆周期调控的持续加码。

综上,无论从体制优势下的疫情防控有效性和政策呵护力度、抑或是A股市场本身的政策敏感性和韧性,均将引领A股率先走出本轮疫情冲击。

——随着疫情对于经济的拖累不断显现,后续宏观政策对冲将进一步加码。疫情已不可避免地对经济社会形成了较大地冲击。2月PMI大幅已回落至35.7,刷新了08年11月38.8的历史最低值。后续随着疫情对于经济的拖累不断显现,降准降息等一系列宏观对冲有望进一步加码,基建链、地产链等板块也将受益。

——系统性风格切换条件尚未具备,科技成长仍是主线。年初以来我们多篇报告、反复强调科技成长主线,上周涨幅过巨+外部冲击下短期虽遭受调整,但其大逻辑大趋势未被破坏:1)首先,增量资金仍将不断涌入。近期偏股基金发行仍在持续放量,后续仍将为市场带来千亿级别增量。其中,科技成长是新增基金配置的重点方向,成为科技成长板块的重要“助推剂”。2)宽货币环境持续。3)再融资放松周期来临,科技成长最为受益。4)从基本面来看,科技成长同样具备较强支撑和景气优势。

投资策略:地产基建迎阶段性催化,科技成长仍是主线

——科技成长:重点关注电新、TMT行业。

——周期核心资产:短期逆周期力度持续加码,地产链、基建链将迎催化。中长期周期核心资产价值重估仍将继续。

风险提示:1、疫情发展超预期;2、宏观经济超预期波动。

报告正文

回顾:2月2日《冲击是短期的,胜利终将属于乐观者》强调冲击是短期的,指数将走出“黄金坑”。2月4日《洗净铅华,科技再起》明确判断科技是阶段性主线。2月9日《继续强调科技成长是阶段性主线》。2月15日《数据详解再融资新规,哪些板块最受益?》提示科技成长最受益于再融资松绑。2月16日周报《再融资松绑,聚焦券商+科技》继续提示聚焦科技和券商。

策略展望:全球剧震,A股将率先走出冲击

1、海外疫情蔓延引发全球剧震,两点优势将让中国率先走出冲击。近期新冠疫情在全球扩散,美股引领海外急速下跌。而本土新增病例持续减少、本已走出疫情冲击的A股同样受恐慌情绪冲击而下挫。但我们通过参考金融危机后的历史经验(详见报告《借鉴金融危机后:为何中国将率先走出疫情冲击?》),认为当前无需过度担忧,两点优势将让中国及A股率先走出冲击:

1)体制优势下政策的迅速有效应对。面对疫情冲击,国内监管层反应迅速。一方面,立刻自上而下全面防疫控疫。截至当前,国内疫情冲击拐点已现,新增病例大幅下降。反观海外,与国内疫情早已迎来转折、逐步被控制不同,多国在初期应对不力之后当前逐渐进入蔓延、扩散阶段。国内与海外疫情所处阶段不同,对市场的后续影响也将不同。另一方面,国内各项托底经济、维稳市场的举措早早出台,明确对实体及资本市场市场的呵护,海外无论反应及应对均较国内明显滞后。

2)A股对政策反应敏感,具备以我为主的韧性。金融危机爆发后,A股市场在政策由紧转松、发力维稳后领先全球4个月即触底反转。本轮疫情冲击下,A股市场面对全力有效的疫情防控、监管的多重呵护同样反应迅速,开年首日大跌之后一次性调整到位随即迎来修复。因此,尽管海外疫情防控不力、全球恐慌蔓延下A股再受冲击,但仍需坚持以我为主,主要矛盾是国内自身疫情防控的卓有成效及逆周期调控的持续加码。

综上,无论从体制优势下的疫情防控有效性和政策呵护力度、抑或是A股市场本身的政策敏感性和韧性,均将引领A股率先走出本轮疫情冲击。

2、随着疫情对于经济的拖累不断显现,后续宏观政策对冲将进一步加码。疫情已不可避免地对经济社会形成了较大地冲击。2月PMI大幅已回落至35.7,刷新了08年11月38.8的历史最低值。后续随着疫情对于经济的拖累不断显现,降准降息等一系列宏观对冲有望进一步加码,基建链、地产链等板块也将受益。

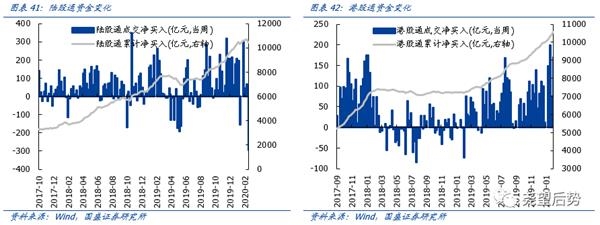

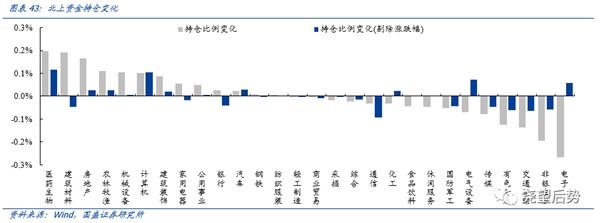

3、系统性风格切换条件尚未具备,科技成长仍是主线。年初以来我们多篇报告、反复强调科技成长主线,上周涨幅过巨+外部冲击下短期虽遭受调整,但其大逻辑大趋势未被破坏:1)首先,增量资金仍将不断涌入。近期偏股基金发行仍在持续放量,后续仍将为市场带来千亿级别增量。其中,科技成长是新增基金配置的重点方向,成为科技成长板块的重要“助推剂”。2)宽货币环境持续。3)再融资放松周期来临,科技成长最为受益。4)从基本面来看,科技成长同样具备较强支撑和景气优势。

投资策略:地产基建迎阶段性催化,科技成长仍是主线

——科技成长:重点关注电新及TMT行业。

——周期核心资产:短期逆周期力度持续加码,地产链、基建链将迎催化。中长期周期核心资产价值重估仍将继续。

科技成长是阶段性主线

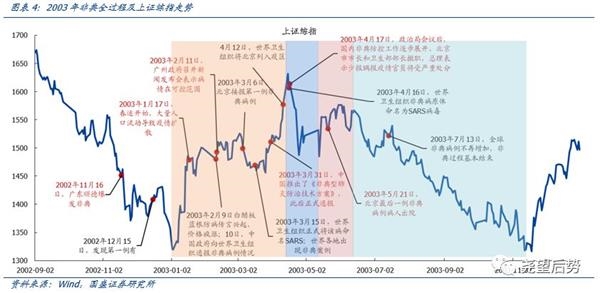

疫情冲击,短期市场大幅波动,风险偏好是核心。与本次疫情类似,2003年非典疫情期间,在4月中旬到5月中旬的非典高峰期,同样出现了投资者恐慌情绪蔓延,对于疫情的担忧成为市场主要矛盾。除了医药及部分高景气行业具备明显抗跌性外,大部分板块集中调整。但随着各项应对措施及时落地,从5月中旬开始,非典逐步得到控制并进入到疫情缓和期。此时,风险偏好明显修复,并同样成为引导行情的主线。

因此,随着后续疫情逐步缓和,预计风险偏好将进入修复期。市场将有望走出黄金坑迎来反弹。并且结构或将成为决定超额收益水平的重点。我们认为三重驱动力将引领科技成长率先走出调整:

1)风险偏好驱动:参考03年非典疫情,当疫情缓和市场反弹时,风险偏好是行情主线。而受风险偏好提升影响更大的电子、计算机、传媒等行业成为反弹主力军,涨幅远超大盘。我们认为,随着本次疫情进入缓和期后,风险偏好修复同样将引领科技成长获取显著超额收益。

2)流动性环境驱动:其次,近期监管持续释放暖意,明确对实体及资本市场市场的呵护。流动性充裕之下,科技成长板块也更为受益。近期央行、证监会、银保监会密集发声,明确要求加大货币信贷支持力度,保持疫情防控时期市场流动性合理充裕。从而,对分母端更为敏感的成长股将更为受益宽松的货币环境。

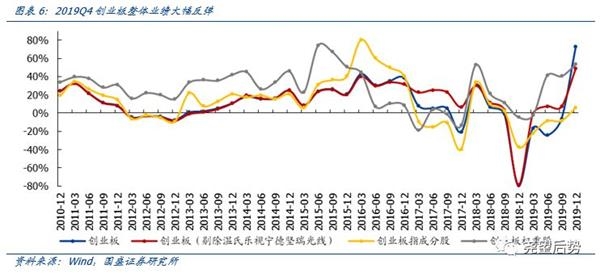

3)景气度驱动:在基本面上,科技成长同样具备较强支撑和景气度优势。从2019年业绩预告的情况来看,2019年四季度创业板业绩将大幅反弹,相对主板业绩优势显著。具体来看,创业板剔除温氏股份、乐视、宁德时代、坚瑞沃能和光线传媒后,四季度业绩增速预计为48.8%,较三季度的7.0%回升41.7个百分点;创业板指四季度业绩增速预计为5.9%,较三季度的-8.4%回升14.4个百分点;创业板权重股(总市值占比前20个股)4季度业绩增速预计为53.4%,较三季度的40.5%回升12.9个百分点。

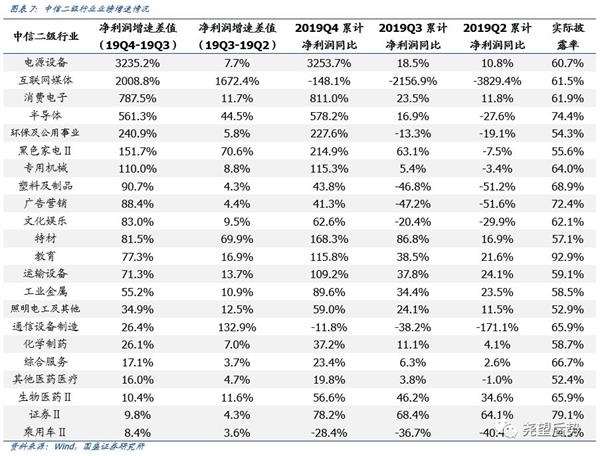

从细分行业的情况来看,截至1月24日披露率大于50%的行业中,最近两期连续改善的行业主要有电源设备、互联网媒体、消费电子、半导体、环保及公用事业等。因此,整体来看,科技成长细分领域景气度持续向好。

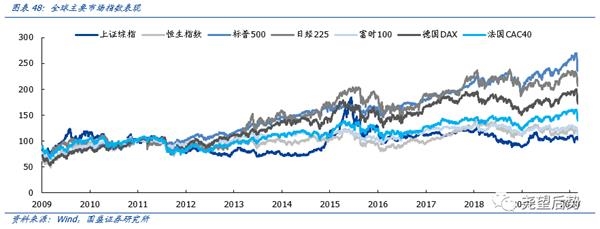

科创板将成为未来重要“主战场”

科创板指数领跑全球主要指数,超额收益显著。截至2020年1月,科创板顺利运行已满7个月,根据科创板已上市公司整体表现编制的科创板指数(以流通股本为权重按帕氏指数加权计算编制,其中新上市标的满5个交易日后予以纳入,2019年7月30日为指数基期)对科创板业绩加以跟踪。科创板指数取得显著超额收益,并领跑全球主要指数。截至2020年2月7日收盘,科创板指累计涨幅达到30.47%,同期深成指和沪指累计涨跌幅仅分别为13.78%和-1.93%。对标海外,科创板投资收益也显著优于美股三大股指,同期纳斯达克、标普500和道琼斯工业指数区间累计涨跌幅仅分别为17.08%、12.26%和9.36%。

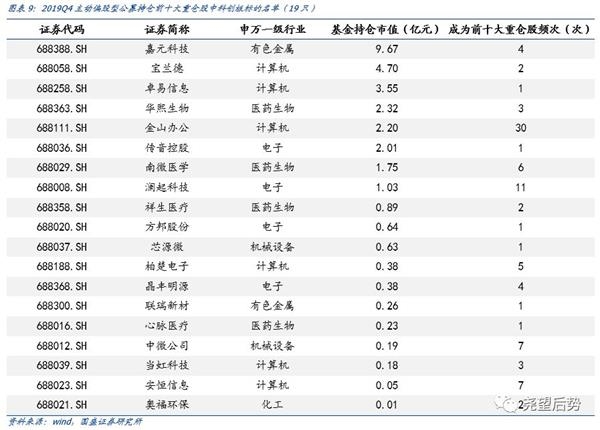

公募目光已经投向科创,国内机构抢筹正在逐步上演。科创板上市首个季度,公募基金目光即开始投向科创板,澜起科技和南微医学在2019Q3就已步入部分基金的前十大重仓行列,而最新的2019Q4公募基金持仓数据显示,步入前十大重仓行列的科创板标的已经扩展至19只,而且科创板持仓市值相较三季度已大幅提升,持仓占比自2019Q3的0.09%已经扩大至2019Q4的0.44%。截至2019年底,已有281只公募基金前十大重仓股中涉及了科创板标的,国内机构对科创板标的的关注度正逐步提升,科创板块的抢筹正在上演。

股权融资大时代,科创板迎来历史性机遇。目前,我国正处于经济转型的重要历史阶段,经济动能正逐步由资本驱动向科技驱动倾斜,而科创板正肩负着疏解科创企业融资难的历史重任。参照海外经验,直接融资尤其是股权融资将成为经济转型期的有力支撑,况且我国融资结构长期面临股权融资占比不足5%的局面,发展潜力巨大。未来我国将迎来股权融资的大时代,科创板也将获得巨大的发展机遇。

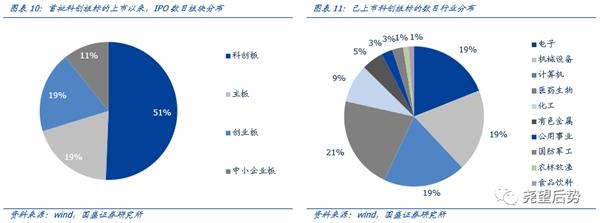

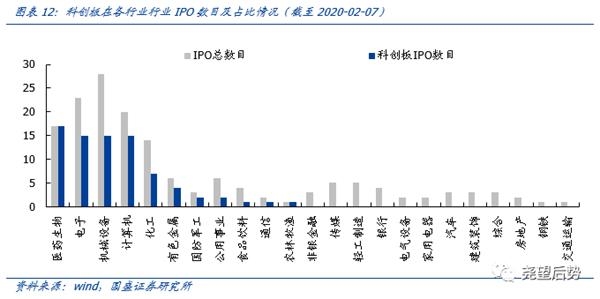

聚焦科技创新,科创板正在快速崛起。自2019年7月22日,首批科创板公司成功上市以来,科创板IPO占比持续攀升。截至2020年2月7日,科创板IPO企业数目占比已突破了50%,科创板正在成为我国上市公司增量的“主力军”。从行业分布来看,科创板企业集中分布于电子、机械设备、计算机和医药生物,前4大行业占比达到78%,而且此类行业的公司IPO也基本集中于科创板,其中医药生物公司IPO自7月22日以来已全部选择登陆科创板,另外3个行业科创板占比也均达到50%以上。未来,电子、机械设备、计算机和医药生物等行业的科创新秀有望云集于此,科创板将成为此类行业投资的重要战场。

综上,未来将是股权融资大时代,而科创板也将迎来历史性机遇。未来科创板的企业数量、权重占比和板块地位均将持续提升。与此同时,科创板将吸引越来越多机构投资者参与,未来势必将成为A股的“主战场”之一,也将成为超额收益的重要来源。

战略性配置周期核心资产

周期估值体系有待“拨乱反正”,龙头普遍折价。根据我们《新策论》系列报告提出以美日为代表的成熟市场中优质公司、龙头公司享受估值溢价,当前A股估值体系正在经历“拨乱反正”。消费、科技等行业龙头已逐步从折价走向溢价,而多数周期行业估值“拨乱反正”仍未开始,龙头普遍折价。无论是行业市值前20龙头组合还是行业最大龙头,周期龙头相对行业普遍折价,伴随周期龙头估值体系重塑,未来有望迎来较大的估值修复空间。

我们一直强调,机构化、国际化大趋势下,A 股正经历的不是简单轮回,而是历史性变革。在这个过程中,A 股的估值体系将逐步与国际接轨、与历史脱轨。因此需要我们打破历史估值框架的束缚,横向(国际)估值比较将比纵向(历史)比较更有意义。业绩稳定、高 ROE 行业龙头将持续享受估值溢价。A 股消费龙头估值体系率先完成与国际接轨,但与美股相比,A 股周期核心资产仍具备较大的估值修复空间。

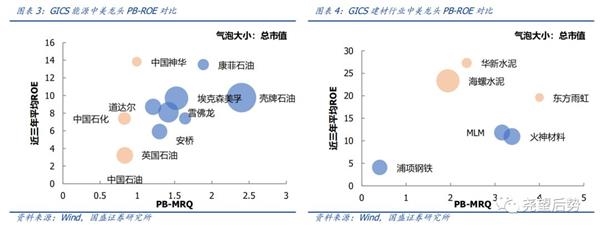

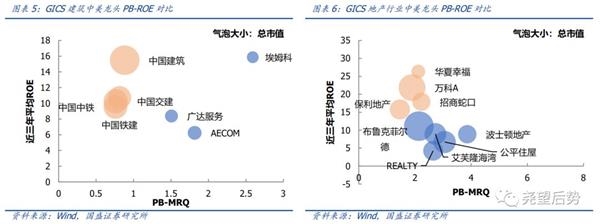

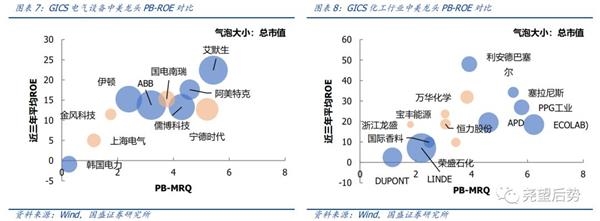

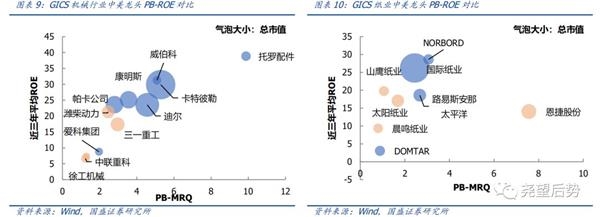

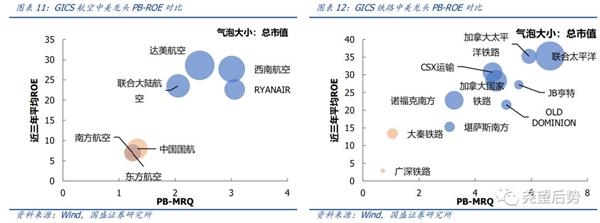

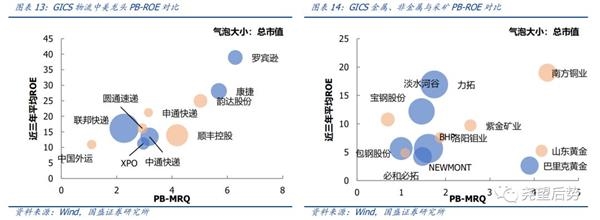

从 PB-ROE 角度,对比中美周期龙头估值水平。A 股龙头估值相对较低,部分盈利更优,尤其是能源、建材、建筑、地产行业。便于中美对比,采取 GICS 行业分类。

能源行业:A 股龙头估值低,部分盈利更强。中国神华 PB 估值低于美股龙头、且 ROE优势显著;中国石化、中国石油 PB 估值低于美股龙头。

建材行业:A 股龙头估值合理,盈利更强。海螺水泥、华新水泥、东方雨虹估值与美股龙头接近,但是 ROE 远高于美股龙头,估值吸引力更强。

建筑行业:A 股龙头估值合理,盈利更强。中国建筑、中国交建、中国铁建、中国中铁估值远低于美股龙头,且 ROE 有优势,估值吸引力更强。

地产行业:A 股龙头估值较低,盈利更强。华夏幸福、万科 A、招商蛇口、保利地产估值远低于美股龙头,且 ROE 更高,估值吸引力更强。

电气设备行业:A 股龙头匹配度与美股相近。

化工行业:A 股龙头估值合理,匹配度与美股近似。A 股化工龙头估值与盈利均居于中等水平

机械行业:A 股龙头估值低、盈利低,匹配度与美股相近。潍柴动力、三一重工估值较低,但 ROE 也较低。

纸业行业:A 股龙头估值低、盈利中等,匹配度更优。山鹰纸业、太阳纸业、晨鸣纸业估值较低,其中山鹰纸业、太阳纸业 ROE 均处于中等水平,估值较美股吸引力更强。

航空&铁路行业:A 股龙头估值低、盈利低,匹配度与美股相近。

物流行业:A 股龙头估值合理、盈利中等,匹配度与美股相近。

金属、非金属与采矿:大部分 A 股龙头估值偏高。宝钢股份估值偏低,盈利与估值匹配更具吸引力。其他龙头估值偏高。

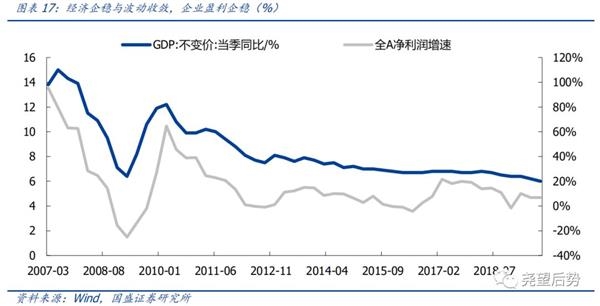

过去几年,部分周期龙头正在经历“周期蓝筹化”,我们已经看到,盈利稳定性成为提升估值的关键。

以海螺水泥为代表,伴随经济波动收敛与行业竞争格局优化,其盈利增速波动下降、呈现稳健增长的“蓝筹化”特征。即使 2018 年业绩增速遭受冲击,但 ROE 水平仍维持高位,其估值也率先迎来修复。

而以中国神华为代表的大多周期龙头,估值尚未迎来修复。公司在煤炭、电力、铁路、港口等领域皆为行业翘楚,具有极强竞争力。受益于“煤电化路港航”全产业链的协同效应和纵向一体化优势,即使在煤价下行周期中,业绩底部依然明确,19Q3单季净利润创近 6 年新高,抵御风险能力强劲。公司充裕现金流、低估值、高分红,但估值仍处低位。未来类似中国神华的周期龙头也或迎来估值的“拨乱反正”。

而未来伴随经济波动收敛,盈利企稳将推动更多周期股迎来估值提升。一方面,经济企稳、波动收敛下,未来将涌现出更多业绩稳定、现金流稳定的周期个股。另一方面,存量经济下盈利将进一步向龙头集中,周期龙头估值修复空间更大。

后续随着逆周期调控加码生效、企业盈利趋稳,周期股“低估值陷阱”的担忧也将逐步缓释。此前周期估值持续走低、重估乏力,主要由于投资者普遍担心经济下行趋势或带动周期其盈利加速向下,从而陷入“低估值陷阱”。尤其是近期新冠疫情冲击,市场对于经济的担忧再度升温。但我们通过参考金融危机后的历史经验,认为当前无需过度担忧,无论从体制优势下的疫情防控有效性和政策呵护力度、抑或是市场本身的政策敏感性和韧性,均将引领中国经济和资本市场率先走出本轮疫情冲击。后续随着逆周期调控加码生效、经济数据逐渐回暖、企业盈利趋稳,周期股“低估值陷阱”有望逐步解除,至少是阶段性缓解,带动周期股估值修复。

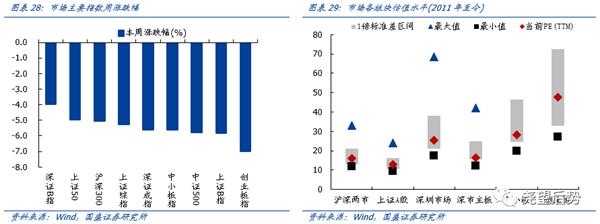

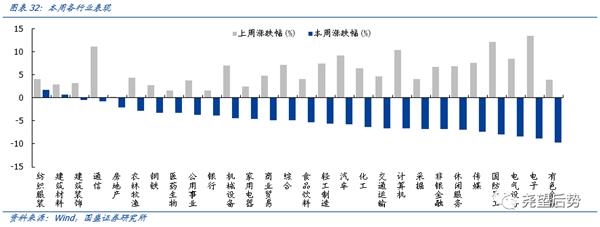

本周市场表现回顾

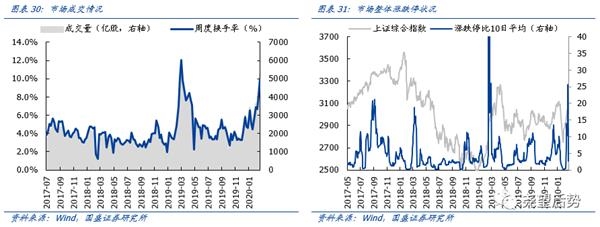

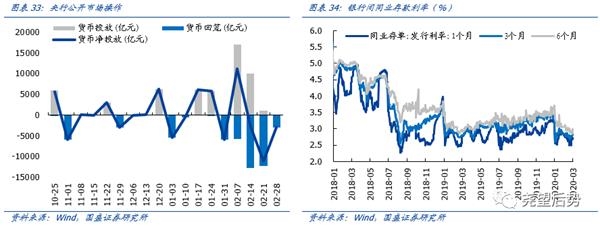

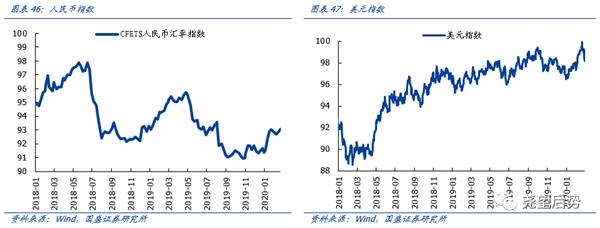

市场资金面状况

全球主要市场表现

风险提示

1、疫情发展超预期。2、宏观经济超预期波动。

(文章来源:尧望后势)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。