受新冠肺炎疫情影响,全球权益市场大幅下跌。2月24日道琼斯工业指数大幅下跌3.56%,韩国综合指数大跌接近4%,意大利指数下跌5.5%,2月25日早盘日经225指数一度跌逾4%。相应的,避险资产快速上涨,黄金近日连续上涨,VIX波动率指数也飙升至25%,进入高风险区间。我们认为,在国内疫情基本得到控制的情况下海外疫情暴发,属于超市场预期的额外风险,令A股承压。

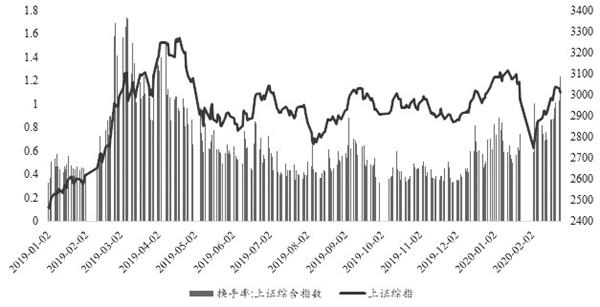

图为上证综指换手率

美股对A股的影响程度加深

自2018年贸易摩擦开始以来,全球股市在风险事件面前的联动性就变得比较突出。这种联动性主要表现在美股对于A股的传导,传导机制主要是两方面:一方面美股大跌引发国内投资者的恐慌情绪,另一方面则是外资在全球避险情绪高涨的情况下倾向于撤出A股。

从短期的维度来看,根据我们此前的研究,隔夜美股的走势会对A股产生几个方面影响:(1)隔夜美股和次日A股开盘涨跌幅相关性较高。2018年两者相关系数达到0.7679,显示出两者有较强的正相关。从同涨同跌的概率来看,2018年两者同涨同跌的概率高达70.21%,且开盘跟跌的概率高达83.53%。(2)在极端行情下,隔夜美股和次日A股日涨跌幅的相关性较高。当涨跌幅 2%时,2009—2018年两者的相关系数是0.4563。(3)当行情越极端,隔夜美股和次日A股日涨跌幅的相关系数越大。当道指的涨跌幅 2%时,2009—2018年两者的相关系数是0.4563,而当道指的涨跌幅 3%时,2009—2018年两者的相关系数稍大一些是0.5038;当VIX 25时,2009—2018年两者的相关系数是0.2993,而当VIX 15时,2009—2018年两者的相关系数是0.2123。

结合上述统计,2月24日美股的跌幅和VIX波动率指数均符合极端行情条件,往后可能会多次进入极端行情区间,因此美股对于A股的影响程度将有较大提升。若疫情继续发酵,美股持续回调,对于A股的压制作用将较大。

部分情绪指标触及阶段性高点

海外波动或诱发A股风险偏好回落。截至周一,沪深两市已连续4日成交金额超过万亿元。截至周一,上证综指换手率为1.03%,深证成指换手率为2.99%,为2019年4月以来新高。资金方面,杠杆资金继续加仓、外资流入回归常态、公募基金缓慢减仓。截至2月24日,融资交易占比进一步升至11.42%,创2018年1月以来的新高。外资方面,上周陆股通净流入64.94亿元,前周净流入43.70亿元,但周一大幅净流出87亿元,外资相较前期流入已回归常态,且在海外避险情绪推动下或加速流出。

公募资金方面,截至上周五,股票型基金持仓比例89.43%,偏股混合型基金持仓比例达85.84%,较前一周分别下降0.51和0.41%。虽然上周股市风险偏好继续攀升,但与此同时,部分情绪指标已经触及阶段性高点甚至是历史高点,近期回落的概率高于继续上行的概率。

后续我们建议关注两个指标:一是换手率,二是涨停家数比。换手率通常同步或领先于指数,换手率回落预示指数回落。涨停家数比仍处于高位,涨停家数比指标回落通常预示指数进入振荡行情。

国内流动性短期收敛

2月21日,中央政治局会议指出积极的财政政策要更加积极,发挥好政策性金融作用。稳健的货币政策要更加灵活适度,缓解融资难融资贵,为疫情防控、复工复产和实体经济发展提供精准金融服务。

中央对于财政政策和货币政策的取向依旧偏积极,货币环境中长期偏宽松格局不变。不过,春节后为应对疫情及春节长假投放的巨量流动性,近期已逐步回笼,上周央行公开市场净回笼9200亿元。目前隔夜Shibor和R007等短期市场利率均处于极低水平,未来易上难下。国债收益率方面,近两周长端国债收益率从2月10日低位反弹,目前进入平台期。由于前期股市已经充分计入政策预期的影响且利率短期内下行空间收窄,因此宽松预期可能暂时收敛。

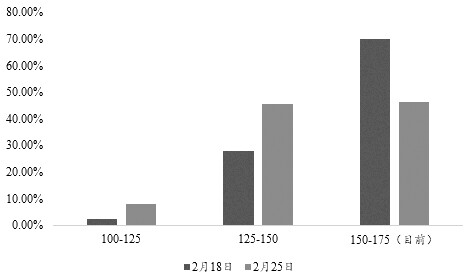

图为CME“美联储观察”4月联邦基准利率概率分布

海外流动性方面,新冠肺炎疫情或促进美国再次打开降息窗口。截至2月24日,CME美联储观察数据显示,4月美联储降息概率从一周前的30.2%提升至45.5%。近期由于美国国债收益率显著下行,中美利差再度走阔,未来有收敛倾向,若美国长端国债收益率进一步下行,我国国债收益率下行空间将扩大,如此则利多A股的长期走势。

整体而言,积极的政策和宽松的流动性是本轮反弹的两大支柱,目前政策面延续积极态势,但宽松预期短期内或收敛。新冠肺炎疫情在海外发酵将推升全球避险情绪,对A股造成负面影响,预计股指短期调整的概率高于上行。风险偏好处于绝对高位以及外围股市波动性放大,是目前A股面临的两大风险,后续我们需要密切关注三个指标:一是换手率,二是涨停家数比,三是隔夜美股表现。

(文章来源:期货日报)

(责任编辑:DF406) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。