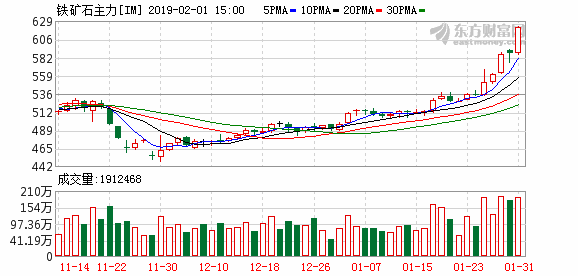

铁矿石期货经过近一个月的持续上涨后,在前高处承压,最近两日维持高位震荡走势。现货市场基本进入春节假期模式,成交放缓,从Mysteel统计的最新一期钢厂库存数据看,环比上期少量增加,表明钢厂春节前备货已进入尾声,据春节不足两周,且下周起物流运输等基本停滞,现货市场也将进入有价无市阶段。目前,港口主流矿报价依然坚挺,特别是低品矿,因需求回升,近两周涨幅较大,而PB粉等涨幅偏低,期货贴水也相应收窄。

从目前市场的情况看,上周开始多数钢厂补库已结束,铁矿石价格走势也开始进入博弈预期的阶段,在低位反弹近20%后,铁矿石是否超涨取决于春节后钢厂补库的节奏及数量,而后者则主要受钢材需求影响。

由于钢材累库不及预期,库存同比偏低,且从12月数据看,稳基建政策效果显现,基建增速快速回升,房地产新开工则继续增加,在房地产赶工需求依然存在及基建投资的共同作用下,钢材需求预期并不悲观。同时唐山地区再次传出限产消息,当前螺纹产量已由高点350吨/日降至304/万吨,供给压力较小。导致市场对钢价持乐观看法,最近期螺持续拉涨,反应此预期。在钢材预期向好的情况下,也利好铁矿石春节后需求。因此,整体的逻辑是:

基建/房地产支撑钢材需求+库存同比偏低+产量高位回落→钢材供需乐观,钢价偏强→钢厂春节后补库,利好铁矿石需求

从当前看,以上逻辑确实确定性相对较高,这也是当前钢价偏强运行,净多持仓持续增加的原因,不过市场总是充满不确定性,一致预期往往会出人意料,因此需要提前在确定性中寻找不确定性。

这里首先确定的是,钢厂对铁矿石补库前提一定是钢材需求较好,钢价偏强,而钢厂补库情况是铁矿石能否继续走强的主要因素。从2018年春节后的情况看,虽然钢厂铁矿石库存从节前的2200万吨降至1850万吨,但由于钢材需求不及预期,钢价大跌,钢厂补库也随即推迟,钢厂铁矿石库存继续降至1700万吨,铁矿石价格也长期低迷。

然后,需要判断钢材的供需情况。三个方面,一是基建、房地产对需求的拉动。专项债的提前发行,及政府对基建补短板的重视,如期使基建投资增速回升,也验证了市场预期,但需要注意的还是基建回升的空间,市场过度关注方向但量同样重要。基建资金主要来自地方政府专项债、地方政府性基金支出、政府融资平台的发债融资和非标融资,而除了专项债,后两者资金来源依然受阻,根据海通证券姜超博士预计,2019年旧口径基建投资增速反弹至5%,以今年预期的2.2万亿专项债规模,依然存在1万亿元左右的资金缺口,因此基建回升空间仍然受到资金压制。而房地产赶工何时结束尚不明朗,但销售增速的继续下降,使赶工有随时结束的可能。所以,对于节后,需警惕基建和房地产对钢材特别是螺纹钢需求的拉动效果不及预期。

二是产量,限产消息再度传来,但经历了2018年的采暖季限产及全年间歇性限产,市场已充分认识到限产对钢材产量的影响并不显著,真正影响产量的是钢材利润情况。最近两个月,钢材利润回落,钢厂生产不在以产量最大化为导向,若春节后钢价随需求上涨,利润再次升至高位,钢材产量势必能快速释放。

三是库存问题,由于钢价过高,冬储意愿偏弱,钢材社库累积较为缓慢,预计以当前的供应和库存水平看,春节后的库存量将低于上年同期。但2018年,大量的货物在春节期间集中到港,导致库存再次期间大增,虽然今年南北方价差较早收窄,使这种情况发生可能减小,但随着近期市场情绪好转,也需要谨防再次发生。另外,就是大量的后结算,是否会引发贸易商打压冬储实际购入价格的行为。

同时,最近政策上的风向也值得注意,在本届达沃斯论坛上,证监会方星海副主席预计2019年经济增速为6.0%,较2018年的6.6%有明显下降,是逆周期调节政策难以对冲经济下行压力,亦或是国家对经济增长数字的关注下降,两者均将对工业品产生较大影响。

从逻辑和数据上,目前市场仍处于偏多的氛围中,不过仍建议在一致预期中保留一些清醒,我们后期也将随时关注微观数据的变化,及时给出提示。因此,春节临近,为规避假期风险,建议前期多单止盈,等待节后实际需求落地在行操作。

(文章来源:方正中期期货)