上周波罗的海干散货连续大跌,整体跌幅达17%,BDI指数已经跌破千点至905点,表现为航运市场需求不振,燃料油受压下行,整体走势远弱于原油。此外近期受到巴西淡水河谷事件影响,铁矿石大涨,铁矿石出口运量可能相应减少,从而也导致运输需求下降,对燃料油利空程度也较大。

上游—原油支撑力度仍然较强

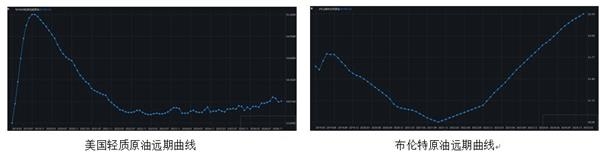

从2018年12月底开始,原油一路反弹至今,整体反弹幅度较大,但仔细观察美国原油远期曲线与布伦特原油远期曲线相比,仍具有较大差异,美国原油仍呈现contango结构,但布伦特原油近月已经转变为contango结构,目前两者价差也在不断缩窄,相信下半年价差会继续缩窄,主要受轻质原油需求增加影响。

一季度原油整体支撑力度仍然较强,主要受委内瑞拉事件影响,该国重油对于美国而言十分重要,美国大量的轻质原油需求进行调和之后再进行售卖,而委内瑞拉和加拿大都是美国主要重油来源国之一。此外OPEC+持续减产至4月份,这也给原油市场带来较大利好支撑。

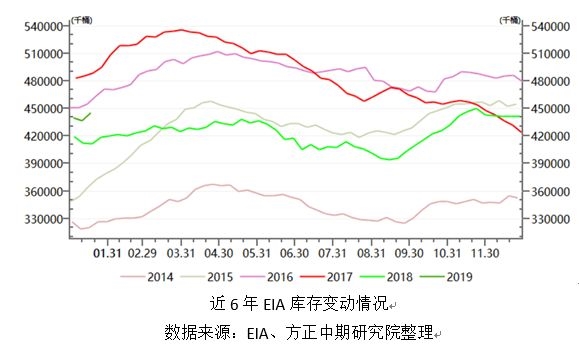

值得注意的是上周EIA库存持续上升,对原油市场有一定利空作用,但上周二API库存数据及EIA库存均表现为利空之后,油价并未大跌,仅仅是小幅回调,相信仍是委内瑞拉事件以及OPEC+减产提供的支撑力度较强导致。但仍需要格外注意四月份后EIA库存变动情况。

此外根据EIA最新数据预测,美国二月份页岩油产量增速下降,仅增加6.2万桶/日,为近一年来最低水平,此前每月产量增速均超过10万桶/日。近几周贝克休斯发布的活跃钻井数也在小幅下降,增速远不如过去平均水平,由于担心未来需求不振,目前上游投资有放缓的迹象。

对于一二季度,原油受OPEC+减产、委内瑞拉产量下降以及伊朗受制裁出口下降等诸多因素影响,整体支撑力度较强,上行空间仍在,美国原油近月仍具有修复的空间,此外美国内陆价差已经不断缩窄,MILAND地区价格已经超越了期货价格,这表明短期内原油需求仍然较强。对于三四季度,我们认为,如果OPEC+停止减产,库存仍会大概率持续累积。2019年底美国内陆页岩油管道全部打通,将会提高200万桶的运量,这对油价利空较为明显,因此国际原油上半年走势仍然较强,下半年走势偏弱。

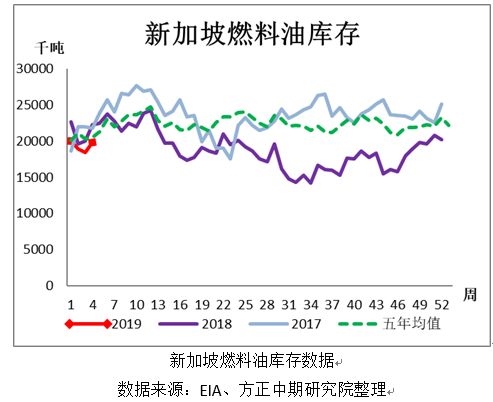

新加坡燃料油库存增加,但仍低于历年水平

新加坡国际企业发展局(IES)公布的最新数据显示,截止 2018 年 1 月 23 日当周,新加坡燃料油库存上涨至三周高点 1981.2 万桶,较上周增加 140.8 万桶或 7.65%。但仍低于历年平均水平。

套利货方面,预计2月抵运新加坡的套利货将比1月少,归因于黑海装船延误,1月新加坡或接收来自西半球的400万吨以上的套利货,而2月抵运量将下降至300-400万吨。整体供给偏紧,支撑较强。

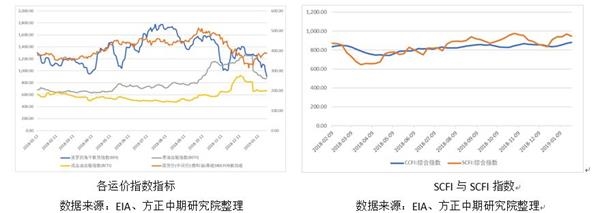

运价指数涨跌不一,波罗的海干散货指数大跌

上周波罗的海干散货指数跌幅较大,整体周跌幅达17%左右,而铁矿石占海干散货比重较大,受淡水河谷事件影响,预计未来铁矿石出口量会较大幅度下滑,燃料油需求受影响较大。此外上周上海集装箱指数小幅下跌,节前贸易活动有所减缓,燃料油需求有所减弱。对于未来整体走势,建议关注原油及成品油运价指数,近期运价指数仍然较低,反映出沙特及其他原油出口国对于原油出口力度较弱,这也给油价带来较大支撑。

(文章来源:方正中期期货)