2018年,房地产对玻璃需求下降的趋势确立,供给在高利润刺激下低位回升,供需矛盾加剧,玻璃价格全年震荡走低,企业利润收窄。年初需求预期落空,库存增至高位,企业主动去库,价格大幅下跌;二季度虽在滞后需求的支撑下震荡回升,但三季度的旺季不旺及四季度环保限产不及预期,导致玻璃价格经过两轮下跌后,下破年初低点。

2019年,需求进入下行周期的情况下,玻璃价格运行中枢将下跌至1200元/吨,全年运行区间为1100-1350元/吨。在利润大幅下滑的情况下,供给退出的进程将决定玻璃价格底部区域及磨底的时间,而政策释放的强度将决定价格反弹空间。

若2019年初,行业延续2018年四季度的冷修节奏,则在2019年春节后,需求的季节性回升,及下游贸易商在春节前备货意愿不足,有望造成供需阶段性错配,同时12月下旬的中央经济工作会议,及2019年3月的两会,或是政策释放的关键节点,政策及基本面的双重加持下,玻璃价格有望迎来反弹,因此FG1905合约在1170-1200元/吨附近存在中线做多机会。

但随后,价格回升导致行业冷修步伐放缓,则供给压力将在度回升,但在房地产政策放宽预期的加持下,预期与现实之间将继续博弈,对于三季度旺季的预期,使玻璃价格在二季度并不会大幅下跌,FG1909合约在二季度前存在需求真空期下的做多机会。

进入三季度,若供给在利润回升下并未明显出清,而需求端因政策对三、四线城市的抑制,及高杠杆下房地产销售回升受限,导致玻璃终端需求增加的强度低于市场预期,需求预期落空与供给压力的双重影响下,玻璃在旺季下跌压力较大,建议FG2001合约在三季度前择机沽空。

进入四季度后,行业利润在度回落,此时在需求预期不断落空的打击下,冷修步伐有望加快,价格进入磨底阶段。同时,固定成本(环保、石英砂等)的增加,使玻璃整体成本上升,导致玻璃底部区间相较上一个下跌周期上移,而磨低的时间将取决于供给出清时间。

1、玻璃价格历史行情回顾—2010-2017年

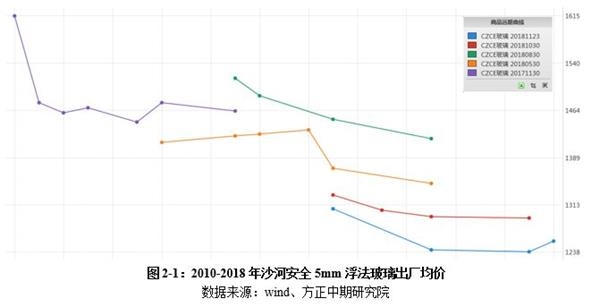

2010 年初至 2012 年一季度,经济危机引发的国内房地产投资下滑开始传导至竣工端,2010 年初房屋竣工增速回落至各位数,同时2008-2009年生产线的大量投放导致玻璃产能迅速提升,供给增幅显著,从而使玻璃价格进入了长达两年的“熊市”,沙河地区浮法玻璃跌幅达到 39%。

2012 年二季度至 2013 年三季度,受“四万亿”政策影响,2010 年初起房地产开发投资快速回升,而后在 2012 年初传导至房屋竣工,竣工增速的提升带动玻璃需求回暖,同时自 2013 年二季度起汽车产销也大幅好转,同时 2010 年浮法玻璃生产线总数减少而供给压力回落,玻璃价格止跌回升,小幅反弹。

2013年四季度至2016年一季度,受宽松的货币政策刺激,供给出清未能实现,反而在终端需求暂时好转的虚幻背景下玻璃生产企业加大了产能投放力度,2011-2012年新建大量生产线,其中2012年浮法玻璃净产能增量为历史新高,导致玻璃供给压力大幅增加。但同期在“四万亿”政策过后,需求在度转弱,房屋销售持续下滑,房屋竣工受此影响在 2015 年增速转负,而汽车产量增速也将至个位数,供需失衡下的情况下玻璃又进入了长达两年半的下行周期,沙河地区现货价大跌 27%。

2016 年初2017年,为抑制经济下行,自 2015 年 10 月起央行六次降息降准,货币宽松背景下房地产市场回暖,房屋销售增速升至高位,带动房地产开发投资的稳步上行,进而传导至竣工端,玻璃需求也随之好转,同时由于 2013-2014 年需求不佳,盈利情况较差,使得部分厂家开始缩减生产线数量,同时出现大量“僵尸产能”,使玻璃供给压力大幅减小,而纯碱价格的暴涨又从成本端推动了玻璃价格的上涨,从而使得玻璃现货价格从 2016 年初的历史低位上行至当前的近六年高点,沙河地区现货价涨幅达到 55%。

2、2018年供给利好不在玻璃价格随需求回落

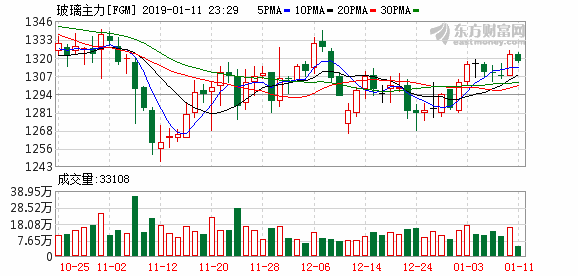

2.1 市场预期较差玻璃期货全年维持Back结构

2018年,玻璃期现价格结束了2016年以来的上涨走势,1-11月期货指数下跌16%,2017年上涨21%,现货走势强于期货,沙河安全出厂价下跌9%,2017年上涨16%,但实际优惠力度较强,使现货最终成交价跌幅或高于当前数值。期货波幅为19.6%,低于2017年的28.3%。从商品曲线看,玻璃全年基本处于Back结构,市场预期较为悲观。

期现价差在4月初和9月初分别出现两次高点,而短期的现实和预期博弈,均是预期占优,最终皆以现货价格的下跌完成了基差的修复。

2.2 玻璃需求随房地产延续下降趋势

市场对玻璃价格预期较差多源于需求上的悲观预期,而供给则强化了这一情况。大周期看,2015年下半年华尔润的破产,使玻璃行业产能得到了明显出清,玻璃价格得以止跌。2016-2017年的上涨则源于房地产市场回暖后,对玻璃需求的拉动。但进入2017.Q4,地产调控的深入,则使房地产竣工增速开始转负,也标志着此轮需求端扩张周期的结束,而2017年的最后一轮上涨则源于沙河限产所引发的供给大幅下降。进入2018年,需求下滑的速度加快,房地产竣工面积增速由2017.11的-1%降至2018.10的-12.5%,房企资金偏紧、销售预期较差、调控力度未现缓解,均预示房地产竣工在下一轮周期到来之前,难以出现明显回升,即使房地产新开工增速全年维持在10%以上,作为和玻璃最终需求相关性最高的一环,竣工的低迷也预示了玻璃需求的疲软。玻璃需求下滑的另一因素来自汽车市场的走弱,小排量车购置税的下调,过度透支了车市,进入2018年后,居民杠杆增加导致消费能力减弱,使汽车产销量均出现回落,中汽协的乘用车销量增速在2018.10已降至-12.98%,产量增速则降至-10.5%。房地产及汽车占到玻璃终端需求的90%以上,两者在2018年均明显走弱,导致玻璃需求快速下滑。

2.3 利润驱动产能回升环保限产利好不在

2017.Q4沙河的大规模停产为玻璃市场注入了一针“肾上腺素”,促成了2017.Q4-2018.Q1现货价格的上涨。由于缺乏行政化去产能的制约,玻璃生产利润的增加,加速了行业产能的释放,生产线冷修推迟,1-11月全国玻璃冷修复产及新点火产能15,260吨/天,冷修产能6500吨,同比减少8750吨,产能净增6510吨。截止2018.11.23,全国玻璃行业在产日熔量为155,671吨,同比增加7,761吨,相较2017年11月停产后低点增加8,111吨/天。2018.1-10月,按可比口径计算,国内平板玻璃产量累计同比增加1.3%,预计11-12月同比增幅将会进一步扩大,平板玻璃全年产量为86,769万重箱,同比2017年增加9.8%。限产预期落空,供给利好转化为利空,加剧了玻璃供需矛盾。

2.4 行业全年处于主动去库阶段

2018年玻璃行业已进入主动去库阶段,在4-7月及9-10月最为明显。2018年春节后需求复苏延后,生产企业则过度乐观,引发行业库存的累计,其中沙河库存在4月初同比增加460万重箱,为缓解库存压力,企业开始增加优惠力度加速出库,随着库存持续减少,及需求的延后释放,玻璃现货价格逐渐企稳,低位反弹,至8月末沙河库存同比增量收窄至200万重箱,环比4月高点减少600万重箱。进入9月,传统旺季需求乏力,在产产能持续增加,玻璃企业库存再次累计,国庆长假前,沙河库存同比增量扩大至370万重箱,由此引发了又一轮的主动去库,9-10月沙河现货价格下跌200元/吨,同期库存减少200万重箱,同比增量则收窄至11万重箱。两轮的主动去库带来了两轮价格下跌,而9月份的被动累库则加速了后期的下跌步伐。玻璃行业供给较为刚性,而需求却具有较大弹性,因此在需求下滑后,很容易引发库存的增加,从而导致厂家主动去库的行为,周而复始。

2.5 成本继续增加利润维持高位

2018年玻璃生产成本较2017年变动不大,较2016年增幅依然较大。玻璃成本上升主要分为两部分,即固定成本和可变成本。固定成本方面,一是环保导致石英砂供应减少,价格居高不下,玻璃单箱成本增加了4-5元。二是环保成本,环保设备的购置及运行成本,使玻璃单箱成本增加3-5元。因此,当前玻璃固定成本保守增加7-10元/重箱或140-200元/吨。利润方面,2018年四季度前,玻璃行业毛利维持在高位区间,并在三季度达到年内高点,这也刺激了生产线的加速复产,而后随着价格下跌,成本上涨,玻璃盈利空间不断收窄,部分地区厂家陷入盈亏边缘。

可变成本主要受原、燃料价格变动影响,纯碱振幅较2017年收窄,高点回落,低点上移,天然气价格则在Q4迎来上涨,动力煤价格宽幅震荡。

2.5.1纯碱价格先抑后扬

2017.Q4玻璃行业限产,纯碱需求下降,纯碱开工符合维持高位,供应充足,库存偏高,厂家低价出货,山东海化出厂价由2017.11月的2500元/吨跌至2018.02的1850元/吨,跌幅达650元,使玻璃生产成本下降7.5元/重箱,玻璃利润在Q1达到年内高点。3-4月,随着检修厂家的增加,库存回落,下游玻璃产能低位回升,纯碱价格迎来反弹,3-6月山东海化纯碱出厂价上涨420元/吨,玻璃成本增加近5元/重箱,恰逢此时玻璃现货价格大跌,由此导致玻璃利润的大幅收窄。7月重碱下游玻璃行业需求一般,价格低迷,对高价重碱采购放缓,后者价格再次回落至年初低点,8月随着玻璃传统旺季的临近,及产能的增加,重碱价格也随之反弹,山东海化出厂价由1850元升至11月的2150元,此时玻璃现货价格却大幅下跌,沙河安全出厂价下跌200元/吨,玻璃利润降至年内低点。

2.5.2天然气供需缺口继续存在

煤改气仍在持续推进,国内天然气需求增速加快,2017 年我国天然气供需缺口达1000亿,2018 年预计为 1200 亿,到 2020 年供需缺口或将达到 1630 亿立方米,进口依存度大幅提高,因此国内天然气市场供需偏紧格局将长时间持续。而前期福耀玻璃美国建厂提及的一个重要原因即为国内天然气价格过高,我国工业用气价格均价由 2013 的 2.97 一路上涨至 2016 年的 3.16,而同期美国却由 0.79 降至 0.39 元/立方米,2018年国内部分地区工业用气价格虽有回落但较国际而言仍处高位,且进入采暖季在度上涨。目前看我国工业用气价格居高不下主要源于输配环节过多造成溢价率过高,及上游勘探开发和进口的垄断,因此虽然国家正通过市场化改革进行调整,但很难快速见效,2019年工业用气价格将维持高位,而新建及改造生产线以天然气为主要原料,将导致成本的上移。

3、2019年玻璃供需情况3.1 利润下滑或加速供给出清进程但仍需谨慎对待

玻璃需求转弱的情况下,供给将决定价格底部区间。随着价格下跌,利润收窄,生产线冷修意愿增加,但从市场博弈的角度出发,缺乏政策干预的情况下,生产线停产时点将取决于企业现金流情况,特别是在环保导致复产成本大幅增加的情况下,生产线冷修意愿将进一步减弱,当前多数生产线仍处于盈利状态,因此供给的出清将是漫长的过程。

从2018年11月生产冷修的情况看,步伐明显加快。据中国玻璃期货网统计,1-9月全国共有11条生产线冷修,而11月已冷修的生产线,及12月预计冷修生产线总数为7条,可以看出随着市场预期的转差,季节性淡季影响的加深,及天然气和纯碱价格上涨所带来的成本压力无法向下游传导,玻璃企业冷修意愿已开始加强。截止目前,全国有43条浮法玻璃生产线到期或存在放水停产冷修的计划,约占在产产能的17%,投产时间多在2008-2010年,已达到生产线正常冷修时间,由于2017-2018年行业盈利情况较好,导致多数生产线推迟冷修,但进入2018.Q4后,市场情况快速转差,且对2019年宏观预期偏弱形成一致性预期,刺激玻璃企业通过正常冷修来规避行业下行周期的情绪。

随着2019年盈利情况的进一步恶化,预计冷修数量将继续增加。根据中玻威海的统计看,2019年有冷修计划的生产线约为18条,总产能为11800吨/天,占当前在产产能的7.6%。从时间上看,2019年初冷修产能为6250吨/天,若能顺利进行,则行业在产产能将下降至2018年年初的水平,供给压力进一步缓解。不过需要注意的是,当前玻璃行业市场集中度偏低,因此行业自律性相对较差,若随着2018年12月-2019年春节前,冷修数量大增,供给压力缓解,在春节需求释放中产生阶段性的供需错配,价格反弹,纯碱价格因玻璃行业需求减少而下跌,则玻璃生产利润将会好转,届时在利润的刺激下,前期有冷修计划的生产线将再次推迟冷修,导致供给不能顺利出清。因此,对于玻璃行业而言,2019年生产线冷修进程将成为决定价格走势的关键因素。从历史看,在需求进入下行周期阶段,市场化行业供给出清均是一个漫长的过程,建议谨慎对待。

3.2 需求存在一定转机但不宜过度期待

需求则更多取决于房地产政策的变化。2018年,销售增速的下滑、及房企资金压力的增加,导致房地产新开工与竣工间的长期背离,对处于房地产需求末端的玻璃而言,竣工的负增长导致其需求同比大幅减少。2019年,随着贸易摩擦对出口的影响加速显现,居民消费因杠杆增加保持低迷,经济下行压力进一步增加,基建受制于地方政府债务问题回升空间有限,房地产成为延缓经济下行的唯一行之有效工具。因此,很有可能在2019.Q1经济进一步下行后,放宽地产需求端的调控政策,限购、限价政策松绑,降低房贷利率等,刺激刚需释放,并加快长效机制建立,抑制投机需求。

2019年,玻璃需求端最大的变数来自于房地产政策放宽后,隐形库存释放所带来的竣工面积增加,玻璃需求回升。2018.1-10月,全国住宅新开工累计同比增加19%,增量为19,749万平米,但竣工面积则减少12.6%,减量为5,857万平米,由于资金链断裂、规划方案调整等因素,2018年积压了大量的处于施工阶段的项目,预计将超过18亿平米。对于2019年,决定这些隐形库存能否转化为显性库存的核心因素在于需求的强度,若相关调控政策放宽,需求回升,房企资金问题缓解,将带动竣工数量的增加,从而使前期积压的玻璃需求得到释放。

但对于玻璃需求释放的强度,或政策放宽后房地产需求回升的空间,预计相对有限。一是从政策的角度出发,预计政府更多以释放一二线刚需为主,但对于泡沫较为严重的三、四线城市,政策上并不会显著放松,否则前期调控效果将付诸东流。二是从需求上看,2017-2018年居民杠杆大幅增加,居民储蓄率则明显下降,因此即使政策放宽,但实际购买能力也将较2017年前大幅下降。

另外,除新建房屋需求外,二次装修对玻璃需求的影响同样显著,而后者则取决于居民可支配收入水平和二手房成交情况,前面提到,即使政策面出现好转,但受到杠杆率提升的限制,房屋销售大幅回升难度依然较大,因此二次装修对于玻璃需求端的影响并不显著。

整体看,此轮房地产销售高增的时代已经结束,2019年即使政策放宽,更多是延缓其下跌进程,反应到房地产竣工上,预计整体回升空间有限。

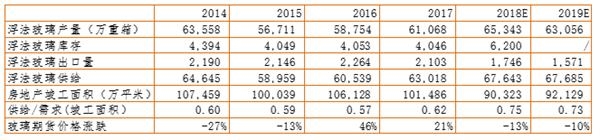

4、玻璃供需平衡表

2019年利润收窄所带来的生产冷修,预计将使浮法玻璃产量同比减少3.5%至63,056万重箱,出口则受到欧美经济下滑对于相关玻璃制品的影响而继续回落10%至1,571万重箱。同时,房地产政策宽松预期下,房屋竣工增速有望回升,并带来玻璃需求的回升,因此预计玻璃供需之间的关系较2018年有所好转,预计全年跌幅收窄至10%。

5、玻璃成本存在下跌空间

2019年,环保对于石英砂矿开采的影响依然持续,供给偏紧将使石英砂价格维持高位,而环保设备运行成本将继续存在,因此玻璃固定成本的波动不大,成本端的变动依然取决于其可变成本,即纯碱、燃料(天然气、煤炭)价格。

玻璃行业是重质纯碱主要需求端,因此玻璃产能变动对其价格影响较大。从2017年11月玻璃生产线冷修数量大增后,纯碱价格的下跌可以看出两者关系。而2019年预计在利润下滑的影响下,玻璃生产冷修的数量将逐步增加,纯碱需求下降预期较强,价格下跌压力较大。

动力煤方面,2019年全球动力煤供应量增长率放缓,但供应量规模预计仍将增加,中国经济下行压力增加,动力煤需求放缓,预计其供需差距将进一步扩大,从而使动力煤价格面临下跌。

天然气供应偏紧的情况将会持续,而煤改气在全国的推进,将导致天然气供需之间的矛盾继续存在。采暖季过后,天然气价格或高位回落,但进入2019年采暖季后天然气价格将在度反弹。

整体看,随着玻璃行业盈利虽需求下滑,对于上游纯碱价格也将产生影响,而经济下行压力增加,则使除天然气外的燃料价格面临较大下跌压力,在缓解玻璃成本端压力的同时,也削弱了其成本支撑。

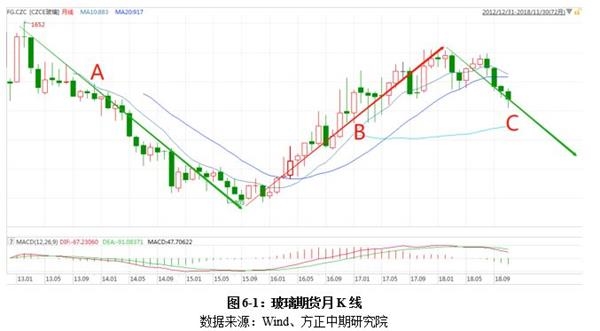

6、技术图表分析

技术上看,月线上看,玻璃当前已结束了2016.1以来的B浪反弹,在2018.8月后开始了C浪下跌结构。

7、2019年展望:需求不宜过分期待冷修进程决定价格磨低时间

2019年,需求进入下行周期的情况下,玻璃价格运行中枢将下跌至1200元/吨,全年运行区间为1100-1350元/吨。在利润大幅下滑的情况下,供给退出的进程将决定玻璃价格底部区域及磨底的时间,而政策释放的强度将决定价格反弹空间。

若2019年初,行业延续2018年四季度的冷修节奏,则在2019年春节后,需求的季节性回升,下游贸易商在春节前备货意愿不足,有望造成供需阶段性错配,同时12月下旬的中央经济工作会议,及2019年3月的两会,或是政策释放的关键节点,政策及基本面的双重加持下,玻璃价格有望迎来反弹,因此FG1905合约在1170-1200元/吨附近存在中线做多机会。

但随后,价格回升导致行业冷修步伐放缓,则供给压力将在度回升,但在房地产政策放宽预期的加持下,预期与现实之间将继续博弈,对于三季度旺季的预期,使玻璃价格在二季度并不会大幅下跌,FG1909合约在二季度前存在需求真空期下的做多机会。

进入三季度,若供给在利润回升下并未明显出清,而需求端因政策对三、四线城市的抑制,及高杠杆下房地产销售回升受限,导致玻璃终端需求增加的强度低于市场预期,需求预期落空与供给压力的双重影响下,玻璃在旺季下跌压力较大,建议FG2001合约在三季度前择机沽空。

进入四季度后,行业利润在度回落,此时在需求预期不断落空的打击下,冷修步伐有望加快,价格进入磨底阶段。同时,固定成本(环保、石英砂等)的增加,使玻璃整体成本上升,导致玻璃底部区间相较上一个下跌周期上移,而磨低的时间将取决于供给出清时间。

(文章来源:方正中期期货)