A股再现“黑天鹅”。

12月27日午间,消息人士称,因公司蒙受损失,中国石化已暂停两名高管交易权限。

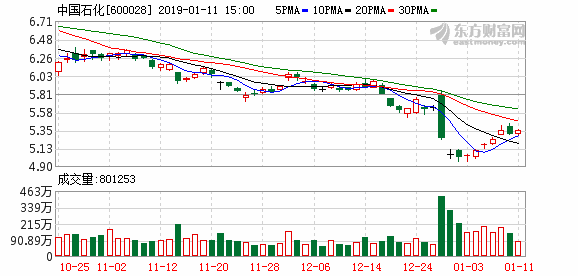

下午开盘后,中国石化A股股价直线跳水,跌幅超过6%。受此影响,沪指、创业板指、深成指相继翻绿。截至收盘,中国石化报收5.25元/股,跌6.75%,创下年内第二大跌幅。若以12月26日收盘价5.63元/股计算,一则消息就让中国石化市值跌去460亿元。

中国石化随后向多家媒体证实,中国国际石油化工联合有限责任公司(下称“联合石化”)总经理陈波和党委书记詹麒因工作原因停职,由副总经理陈岗主持行政工作。目前,联合石化各项工作运行正常。

联合石化成立于1993年,为中国石化100%控股子公司,亦是中国最大的原油贸易公司。公司业务涉及四大板块,分别为原油贸易、成品油贸易、LNG贸易及仓储物流等国际石油贸易业务。

时间财经查阅中国石化2017年年报发现,联合石化注册资本为30亿元,截至2017年12月31日,公司总资产1730.35亿元,净资产319.94亿元,2017年实现净利润38.53亿元,在中国石化总利润(511.19亿元)占比约为8%。

据《中国石化报》2018年11月发表的文章《联合石化:“原油进口担当”的成长记》,2017 年中国进口原油4.2亿吨,其中联合石化进口原油1.85 亿吨,占中国原油进口总量的44%。伴随改革开放而诞生的联合石化,目前已成为全球最大的原油贸易公司。

另有网络传闻称此次涉及的亏损金额巨大,但目前消息无法证实。

2018年3月,中国推出首个国际化期货品种——INE原油期货。9月7日,上海期货交易所原油期货完成首次交割,现货成交量为60.1万桶,其中联合石化作为重要的参与方之一,成交量为20万桶,占总交货量1/3。

关于上述巨亏传闻及高管离职等事宜,时间财经多次致电中国石化,电话始终无人接听。

原油期货为何重要?

原油期货如今已发展为成熟的金融工具,在世界石油贸易格局中扮演举足轻重的角色,为石油生产企业、原油消费企业、投资者、投机者、保险公司等提供金融服务。

自19世纪下半叶地下开采石油技术普及以来,原油逐渐成为全球各国举足轻重的战略物资。原油的重要性体现在影响实体经济的方方面面,因而也被称为“工业的血液”。

据《BP世界能源统计年鉴》,截至2017年末,全球原油探明储量为1.7万亿桶,预计足够全球使用50年,其中亚太地区储量占比仅为3%,这使得亚洲地区对原油进口保持较高的依赖度,同时购买原油也需要支付额外成本,业界称之为“亚洲溢价”。

截至2017年底,中国原油需求量达到1260万桶/天,成为世界第二大原油消费国。随着国内经济增长、工业增加值提高,基建、交通运输、机械制造等行业对成品油消费需求增大,共同推动了原油消费的增长。

中国原油主要由自主生产及中东地区、俄罗斯、葡萄牙等进口共同满足。美国能源信息署(EIA)数据显示,2017年中国原油产量世界排名第五,产量不小,但由于油田贫瘠、新增探明储量下降等原因,国内原油产量近些年呈现下降趋势。

此外,中国大部分主力油田目前都进入开发中后期,生产边际成本高,继续增产压力较大。上述因素共同导致国内原油需求缺口持续扩大。在此背景下,2017年中国进口原油超过4亿吨,超越美国成为世界第一大原油进口国。

随着亚洲对原油需求量逐步升高,日本、新加坡、俄罗斯、阿联酋等国都推出过原油期货,但均未产生有效影响力,这使得单一客户与欧佩克等产油国组织谈判时处于劣势。

2018年3月,中国原油期货在上海期货交易所子公司上海能源交易所正式挂牌交易,以弥补国际原油定价缺口,提升亚太地区原油议价权,降低中国原油进口成本。

据《中国石化报》,2018年9月7日,上海期货交易所原油期货完成首次交割,现货成交量为60.1万桶,其中联合石化作为重要的参与方之一,成交量20万桶,占总交货量1/3。尽管如此,在国际原油期货交易上,纽约商业交易所、伦敦石油国际交易所等仍处于垄断地位。

原油期货的另一面

2004年11月29日,中国航油(新加坡)股份有限公司(下称“中国航油”)因从事石油衍生品交易发生亏损,向外发布公告申请停牌重组。

因事件涉及近16000名股民、100多家债权人,成为新加坡历年来债务金额巨大、债权人众多的一次重组,也是中国首例海外上市中资企业进行的重组。同年12月,中国航油宣布总计亏损达5.5亿美元。而陈久霖时任中国航油集团副总经理和中国航油总裁,被指要对亏损负最大责任。

2006年3月,陈久霖被新加坡司法机构以“恶意扰乱新坡金融秩序”等罪名判处33.5万新元的罚款和4年零3个月监禁。2009年,他服刑期满,回到中国,改名为“陈九霖”。

在陈九霖执掌中国航油期间,中国航油净资产由17.6万美元增至1.5亿美元,增幅852倍,市值超过11亿美元,是原始投资的5022倍,缔造了一个商业传奇,因此被称为“航油大王”。

据凤凰网财经,2017年陈九霖曾表示,“实话我不满新加坡当局,并不在于说他判我多少年的问题,而在于它没有对这种亏损事件的真实原因进行查实,或者是它查实了,没有实事求是地去处理这个内容。”

陈九霖坚持认为,中航油是被国际大投行逼仓,尤其是高盛和日本三井联合逼仓。“国际资本对中国航油进行狙击,进行合围。在这种情况下,我们又弹尽粮绝。所以,一下子就造成了后来的中国航油亏损事件。”

据21世纪经济报道,陈久霖在给新加坡法院的陈述中称,一开始进入石油期货市场时,中航油获得了巨大的利润——相当于200万桶石油。正是在这种暴利驱动下,才会越陷越深。

一位在石油系统内从事金融风险监控工作的人士曾对21世纪经济报道表示,“希望损失一个中航油可以唤醒国内对于石油期货风险的认识,目前国内对此的认识太片面了。”

(文章来源:时间财经)