两国存在非常好的深度合作基础

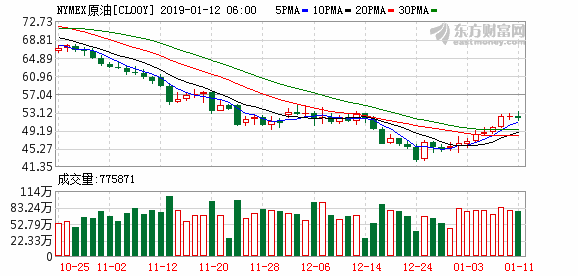

原油市场

作为国际原油市场排名前两位的需求大国,中国和美国在其中都扮演着重要的角色,但中美原油市场的供需结构却存在着巨大的差异,而且这种差异变化越来越大,形象地描述就是日益分道扬镳。

2010年年底,中美原油产量差别不足100万桶/天,彼时美国也是靠着大量的进口来满足国内原油需求,但在2018年年底中美两国之间产量的差距已经拉大到接近800万桶/天,美国原油产量是中国国内原油产量的3倍之多。而据EIA等机构分析,2019年,美国页岩油产量仍有150万桶/天以上的增量。相比之下,中国国内原油产量却止步不前,近几年甚至有所下滑,但对原油的需求却持续高速增长,导致原油进口依赖度不断提高。而美国则因页岩油产量激增,导致不得不依靠大量增加出口来消化不断增长的页岩油产量。2015年年底,美国正式结束了禁止原油出口的法律,原油出口量飞速增长,EIA数据显示,截至2018年11月30日当周,美国原油出口量达到创纪录的320万桶/天。

图为中美原油产量对比

数据显示,2018年10月,中国原油进口量再创历史新高,达到992万桶/天,快速奔向1000万桶/天。回顾2018年,中国原油对外依赖度超过70%,未来一年可能仍有60万桶/天的需求增量,相比之下美国的原油净进口量则自2010年从1000万桶/天降至500万桶左右,逐步完成了能源自足并成为原油与石油产品净出口国家。2017年,中国已经正式接棒美国成为全球第一大原油进口国,过去的一年中国与美国的原油净进口差距正迅速扩大到400万桶/天,而这种差距仍将在2019年进一步扩大,根据目前市场预期来看中美原油进口端的差异可能再增加200万桶/天。

图为中美原油净进口量对比

中国原油进口依赖度在2017年68%的基础上进一步增加,2018年全年进口依赖度达到71%,2019年有可能再增加3个百分点,对外依赖程度进一步增长至75%附近。

美国原油进口依赖度2018年11月底已经降至38%,如果考虑到美国原油300万桶/天的出口数据,其净进口依赖已经低至20%左右。

上文已经提到美国页岩油难以自己完全消化,不得不逐步加大出口力度,2018年以来原油周度数据显示其出口量已经几次突破300万桶/天,而根据目前市场推算美国页岩油2019年产量将再增加150万桶/天,这将迫使美国进一步增加出口。从EIA提供的数据来看,2018年原油主要输出方向以亚太地区为主,占比接近70%,剩余部分出口至欧洲及南美洲。2018年上半年中国取代加拿大成为美国原油第一大出口国,占美国出口总量20%以上,6月中国在美国原油出口占比一度高达50%,但中国对美国原油进口量锐减,这让美国原油出口遭受重大打击,不出意外未来美国还是会非常需要中国方面的进口来帮其解决自身页岩油产量过剩问题。

近几年来中国不断从全球各地丰富原油采购渠道,以冲销不断提高的进口依赖度背后的能源供应稳定问题。中国近几年来大幅增加了从俄罗斯进口原油数量,扩大美洲、非洲等地区的采购量,控制或减少中东地区的采购量,分散的进口来源地很大程度上增加了原油供应的平稳性。除了扩宽原油采购渠道,中国在2015年年底放开了原油进口配额,允许非国营企业尤其是获得相关资质的地炼企业可以加工原油。2019年原油非国营贸易进口允许量突破2亿吨,达到2.02亿吨。这大约占全国原油进口量的40%,让民营企业加入到原油进口队伍不但推动了中国石化行业不断迈向高端化、一体化,让整个产业更加市场化,也为国家能源安全提供了必要保障。

通过对比中美两国原油供需结构,可以发现,中国需要大量进口原油,美国需要增加原油出口,而且美国页岩油属于轻质原油,未来几年中国新增原油炼化产能基本是一体化装置,注重化工品链条增量,这在原料需求上将以轻质原油为主,因此可以说在原油贸易领域中美之间存在非常好的深度合作基础。因此两国贸易环境一旦平稳,在原油贸易领域将必然加深合作,最终实现双赢局面。

成品油市场

从汽柴比变化可以看出中美两国之间成品油消费结构存在明显差异,近年来美国大量增产的页岩油属于轻质原油,不符合美国炼油厂的原料设计需求,而且这将产生大量的汽油,扭曲成品油汽柴煤比重,造成成品端产品结构失衡。因此美国尽可能地调和原料以平衡成品端各类成品油的产出。尽管轻质页岩油产量大增,但美国还是尽可能降低汽油增量,增加柴油增量,让汽柴比维持在了2∶1附近;而中国自2010年以来对柴油需求基本平稳小幅增长,但汽油需求却持续增加,汽柴比从最初的1∶2已经逐步调整到1∶1.2,未来大概率会达到1∶1的汽柴产出比。

这些年来原油加工持续重视汽油产出比重开始造成了汽油过剩的局面,后果就是2018年下半年开始全球范围内汽油裂解利润创5年低位,而柴油裂解利润却持续维持高位。

中美两国作为全球原油消费大国,在成品油方面也是全球原油净出口大国。美国方面原油出口已经突破了300万桶/天,成品油出口则更是原油出口量的2倍,2018年11月底再次突破600万桶/天,这让美国首次成为原油+成品油统计口径的净出口国,这意味着美国在原油领域实现了完全的能源自足,对于全球第一大消费国来说是一个巨大的成就,同时也意味着未来美国需要更多的出口来消化国内的油品产出。

中国在原油方面虽然是对外高度依赖的国家,但随着炼油产业的不断发展,原油加工能力大增,造成成品油产量也开始出现过剩,早些年的成品油“油荒”已经很难再现。中国成品油出口比重不断增加,最高时期一度接近15%的成品油产量用于出口。未来几年中国原油加工能力仍将有明显增长,这意味着成品油过剩局面将进一步加剧。汽油消费面临更为严峻的现实是中国汽车消费迎来瓶颈期,2018年下半年已经尽显疲态,而最新一期汽车行业展望2019年中国汽车消费增长为零,与2018年持平。一边是不断增长的成品油产出,一边是终端消费增长疲软,成品油市场过剩局面日益严峻。

对过剩的成品油不得不通过出口来消化的同时,中国在化工品方面的巨大需求仍高度依赖进口解决。目前中国烯烃、芳烃等化工品消费占全球总消费量1/3以上,但多数化工品进口占比在40%—60%。

图为中国化工品产量及净进口占比

针对上述现状,中国也高度重视原油加工行业发展方向,不断加大指导力度,调整产业发展结构推进高端石化项目,对标世界一流水平,优化整合、集约发展,鼓励炼化一体化、高端石化项目。浙江石化、大连恒力等2000万吨级以上大炼化项目将在2019年、2020年陆续开工,地炼重镇山东省2018年年底也出台了相关指导意见,淘汰落后产能,注入新动能,向千万吨级大炼化方向发展。这样不但可以缓解成品油市场过剩问题,还能够加大化工产业产出,满足国内自身需求,提升产品附加值,降低环境污染,提升石化产业竞争力。

(文章来源:期货日报)