一、2018年期货行情回顾

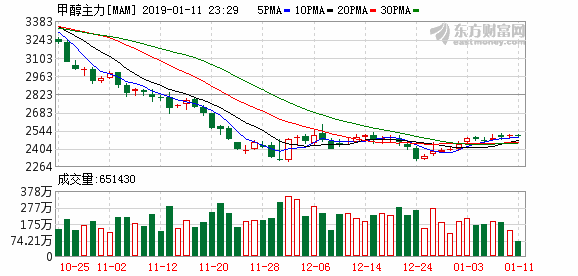

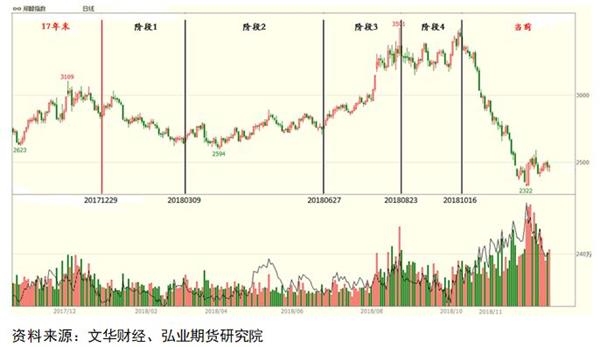

2018年甲醇期货总体运行强势,尤其是三季度表现抢眼,而四季度的大幅骤跌同样令人印象深刻。具体来看,一季度郑醇没有延续17年末的偏强表现,而是逐渐震荡回落,并在二季度初企稳,之后开始了长达1个季度的震荡态势,行情基本维持在年线2600附近休整运行,6月末行情正式启动上冲,经过两个月的上涨,文华郑醇指数于8月末创出历史新高3501点,之后行情以3150为支撑进行了长达1个半月的高位震荡,然而好景不长,10月中旬郑醇突然开始狂泻,一波下杀之后行情不仅下破了高位震荡支撑,更是流畅地下破了6月末的上涨启动支撑,并在近期创出了年内低点2322点。总体来看,2018年甲醇期货价格走势可以分为上图所示的五个阶段,现将对每一阶段的市场状况做出分析总结。

阶段1:弱势回调

1月初郑醇经历了一波小幅短暂反弹,实际上是对去年年末甲醇价格走强回调后的回升式上冲,之后甲醇正式进入弱势下行态势,四浪短时下跌之后便来到年线2600附近,年内第一次挑战年线支撑。促成这次行情走跌的主要因素可以归结如下:第一,17年末甲醇的强势行情促使国内甲醇价格处于高位,进口利润增加,从而导致了进口量上升,而国内正处春节传统下游需求淡季,新兴煤制烯烃需求开工率也有所下降,致使沿海港口库存由下降变为掉头累积;第二,天然气价格经过17年四季度的过山车行情后,价格迅速回落进入正常区间,国内天然气供给增加明显,致使2月末气头甲醇逐渐恢复,国内甲醇开工率有所回升;第三,美国股市在2月上旬经历了一波凌厉的下跌,全球金融市场动荡加剧,油价也随之出现大幅急跌,外部因素导致国内化工品市场跟跌,对甲醇价格形成了一定程度的打压。

阶段2:年线企稳

经过阶段1的下跌之后,行情在3月上旬探至年线点位2600附近,随之出现了一波较强的技术性反弹,但总体态势依然偏空,行情二次走跌下探,一度短时跌破年线,但之后迅速弹回,行情阶段做底成功,之后开始了延续两个月的偏强震荡行情,文华郑醇指数基本维持在(2650,2850)之间。促成行情企稳的主要因素可以归结如下:第一,在前期商品走跌过程中,国内煤炭价格虽然也出现走跌,但之后价格回升迅速,开始给予甲醇成本支撑;第二,国内甲醇价格的走低减少进口,而此时国内汽车运费出现上涨,影响跨地区套利,致使华东港口库存逐渐下跌,5月中旬一度创出21万吨的近年低点;第三,4月特朗普政府以化武为由,军事打击叙利亚,挑起中东战乱,受此影响,前期已经企稳的国际油价顺势冲高,美原油指创出66美元的三年半新高,油价走强带动了国内化工品氛围,烯烃价格回升明显,给予了上游甲醇以较强氛围支撑。

阶段3:发力冲高

6月下旬,郑醇区间震荡过程中第三次触及年线获得支撑后,技术形态明显好转,期价开始发力走强,随着7月中旬一波短暂有限回调之后,行情大幅发力走出了持续两个多月的盘整区间,经过7月中旬至8月下旬近一个半月的强势上涨之后,文华郑醇指数创出历史新高3501点。促成行情大幅上升的主要动力可以归结如下:第一,短期均线与长期均线经过休整之后的多头排列格局促成了行情上涨的有利时机;第二,沿海库存连续3个多月的超底位运行,给予了市场较强的做多信心;第三,夏季用电高峰预期使得煤炭价格偏强运行,而天然气价格在此期间也走高明显,甲醇获得成本支撑预期;第四,国际不稳定因素尤其是中东局势的不稳定性增加,美国禁够伊朗原油、美土关系恶化等因素再次对油价形成刺激,美原油指年内第二次冲击70美元大关,油价走强再次提振了包括甲醇在内的国内化工品走势。

阶段4:高位盘整

冲创新高之后,8月下旬行情开始回调趋稳,但总体回落幅度并不算大,行情找到了3150点附近的支撑,在一个月的休整过程中,郑醇各合约总体持仓水平不断下降,持仓量一度低于启动前水平,之后行情在10月上旬再次发力尝试上行,并齐平了前期高点3501点。支撑此阶段郑醇高位稳定运行并再度发力上冲的主要因素可以归结如下:持仓大幅下降说明投资者对郑醇持续历史高位运行信心并不充足,而此期间,进口货源的增加,伴随甲醇成本高企导致下游需求趋弱,使得港口库存迅速累积回升,下游企业观望态度浓重,基本面趋弱,然而油价一直处于强势,并在9月末10月初开始了今年最后一波的强势上冲,美原油指一度创高至76.14美元,原油走强带起了国内化工品价格的一片涨势,尤其是聚烯烃价格,这反而刺激了甲醇在基本面趋弱情况下的走强上冲行情。

当前:狂泻企稳

行情再度冲高之后,10月中旬开始回调,并迅速跌破文华郑醇指数3150点高位支撑演变成杀跌回落,多头溃不成军,并接连迅速下破6月末启动支撑和年线支撑等重要支撑位,空头昌盛,不断加仓,最终在本来甲醇偏强运行的年份末期创出了近1年半低点2322点,1个半月跌幅达到33.7%,并在近期才得以小幅企稳,目前态势依然羸弱。虽然在此期间,沿海港口库存持续维持近年中等偏上水平,冬季雾霾到来导致下游需求受到环保限产严控,MTO装置受聚烯烃走跌导致开工下降,基本面总体态势弱化,但导致该轮狂泻式下跌的最直接最主要因素还是油价的暴跌,郑醇此波下跌与油价本轮的下跌可谓亦步亦趋,节奏完全吻合,美原油指由10月初最高的76.14美元,直接杀至50美元,稍作停留后,目前来到46.19美元,两个月跌去过去整整1年半涨幅,跌幅达39.3%,下跌甚惨。

目前来看,虽然郑醇在指数2300以上暂时小幅企稳,但由于原油杀跌效应犹在,行情企稳过程中反弹无力,企稳区间较小,加之,春节来临,下游需求普遍进入季节性开工弱势阶段,态势依然难言乐观,而技术上已经大幅下破年线的行情,可能会对年线形成一定程度的反抽,但反抽过程也更可能形成中期更难上突的阻力,下跌效应或需要更长时间来消化,下面笔者将结合甲醇上下游行业状况,对2019年甲醇期货走势做进一步总结及展望。

二、行业上游状况

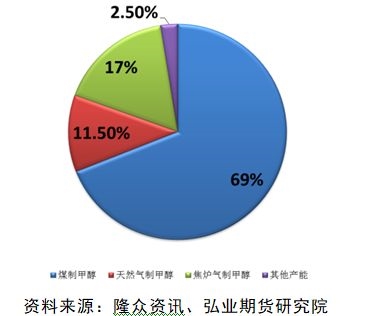

目前我国甲醇的生产原料主要是煤炭、天然气以及与煤炭行业相关的焦炉气,三者产能比例分别达到69%、11.5%以及17%,另外还有少量以乙炔等为原料的其他甲醇产能,所以甲醇行业的主要直接上游就是煤炭及天然气行业,然而原油虽然很少直接用来生产甲醇,但是原油下游石化烯烃产品却左右着甲醇当前重要下游煤制烯烃的行业价格,所以下面也将介绍一下原油市场的状况。

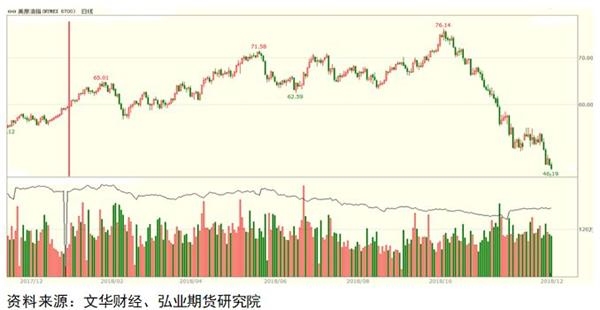

(一)原油年内先涨后跌,四季度狂泻

目前的甲醇产业链虽然与原油直接关系不大,但是原油作为石化产品的源头,其价格的变化不仅影响到石化产品的成本,而且也对化工品整体的价格涨跌氛围有举足轻重的作用,进而对甲醇期现货的交易氛围产生重要影响。

在比较明显的间接影响方面,原油价格有两条路径可以影响到国内甲醇产业链。一条就是烯烃路线,目前国内煤制烯烃与石化烯烃的比例大约是三七分,但是烯烃和聚烯烃的定价权却是在石化烯烃一边,而油价对烯烃及聚烯烃定价产生直接的影响,因此也就会影响到国内煤-甲醇-烯烃的开工状况,进而在目前制烯烃甲醇需求已经占到甲醇总需求接近一半的背景下,对甲醇行业的供需产生重要影响。另一条就是国内成品油路线,由于我国成品油定价与国际油价挂钩,而无铅汽油的重要添加剂MTBE就是甲醇的重要传统下游产品之一,所以油价变动造成的国内成品油需求变动也会通过MTBE的供需变化影响甲醇的供需,但这一条的影响力要远远小于第一条。另外,甲醇汽车的逐步推广,在未来也将会使甲醇的供需与油价产生更为紧密的联系。

2018年的油价,走势相对比较曲折,前三季度基本继续延续了2016年初以来的价格回升态势,然而期间期价回调幅度也较大,但总体价格多数时间依然维持在美原油指60大关以上,并有数次震荡休整之后的上冲行情,最近的9月末10月初一波上冲更是创出了自16年筑底回升以来的新高76.14美元,但进入四季度之后,情况却急转直下,油价在短短2个月之前狂泻千里,不仅跌破了今年坚强的60美元支撑,更是在近期跌破了50美元关口,来到了2016年下半年至2017年上半年持续一年的区间震荡下沿附近,并且依然未见企稳迹象。原油之所以在前三季度走出较强行情,主要还是受地缘政治引导,期初沙特限制原油出口对油价形成一定推动力,而美国原油库存的下降也给予了油价支撑,之后在4月至6月份,相继出现了美国军事打击叙利亚,美国退出伊核协议,美国禁够伊朗原油,沙特与也门冲突等政治事件,油价被一次又一次的催高。然而进入下半年之后,由于俄罗斯举办世界杯、美国举行中期选举等因素,国际政治态势进入一个平稳期,之后美国特大山火灾难拖累美领导人精力,G20峰会也顺利召开,相对稳定的国际态势加之美国原油库存接连增加的背景,油价由最初的冲高调整转变为了下破式狂泻,市场寄希望于OPEC减产协议的达成,然而却出现了卡塔尔退出,减产协议推迟的不利事件,油价继续下挫,而虽然近期OPEC勉强达成减产120万桶/日的减产协议,但由于伊朗、委内瑞拉及利比亚排除在外,预期减产效果大打折扣,市场并不满意,油价接连创低。

展望2019年,已经下破年线的油价依然处于下探阶段,估计美原油指2016年至2017年横盘震荡区间的下限41美元左右应该能够给予目前的跌势以较为坚固的支撑,这样就给出了明年可能的油价运行技术空间,即美原油指41美元至65美元之间,关键还要看OPEC减产协议的执行情况,另一方面,美国最近宣布撤军叙利亚,美国对中东后续采取何种政策也有待观察,这也成为油价后期运行的不确定性因素。

(二)天然气运行平稳,重心缓慢抬升

天然气作为甲醇的重要生产原料,与甲醇行业关系密切,尤其是国外中东等天然气丰富的地区,甲醇基本都是以天然气作为原料进行生产的,这样就造成国外甲醇成本相对国内甲醇有很大优势,而国内甲醇方面,天然气制甲醇产能占比只有11%左右,且受国内特殊的天然气行业现状影响较大,基本在国内天然气短缺的冬季时间段以及甲醇价格低迷的时间段处于停产状态。

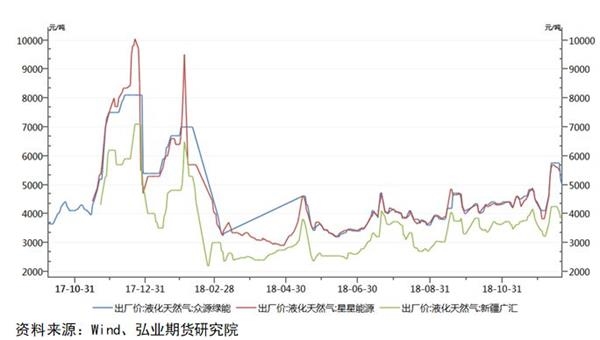

天然气在世界上的区域性分化较为严重,而我国由于天然气资源匮乏,加之进口机制有待优化,进口能力有待加强,使得我国天然气市场与国际市场分化更加严重。就今年而言,相对于去年暴涨暴跌的第四季度,气价总体运行平稳,运行中心逐季有所提升,但总体基本维持在近几年的正常水平,只是在夏季用电高峰,8月末9月初的“金九银十”初期以及四季度中期外盘启动这几个时间点出现短时上涨,但涨幅也相对有限。在冬季国家一般保民用,限制天然气工业用途,当前气头甲醇装置基本都进入了停产状态。

展望2019年,北方地区煤改气行动依然在进行当中,并且已经深入到了农村腹地,估计经过后续改造的深入及环保政策的日趋加强,明年天然气需求将进一步增加,关键就看天然气供给方面能否跟上,这块还是要看进口的改善情况,不仅管道进口需要加强,港口LNG接收能力也有待优化。

(三)煤炭全年高位运行,四季度弱势回跌

煤炭作为我国主要的甲醇生产原料,直接产能占比接近70%,而与煤炭相关的焦炉气制甲醇产能也占到我国甲醇产能的17%左右,煤炭市场的行情变化将对我国甲醇行业产生重要影响。

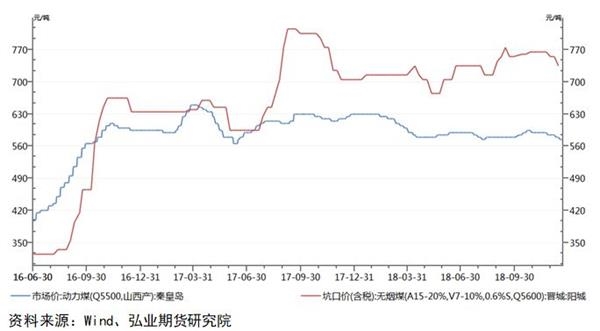

今年国内煤炭市场总体运行平稳,基本维持在16年下半年上涨以来的高位区间。现货方面,动力煤今年态势相对去年有所弱势,运行重心相对小幅,而且在冬季用煤高峰的四季度,价格反而有所下降,无烟煤方面今年相对去年运行更加平稳,重心抬升更加稳定,煤炭价格今年总体运行稳定,供给侧煤炭行业改革成效较好;期货方面,动力煤期货今年呈现标准的高位振荡态势,以文华郑醇指数550-660为运行区间,振幅相对去年明显收窄,并且走势标准,然而不利的情况是进入四季度后行情反而形成区间性回落行情,目前已经来到区间震荡下沿。

展望明年,预计煤炭继续维持高位稳定运行是大概率事件,现货方面供给侧受控将更加明显,行业进入以国家政策为导向的运行引导期,期货方面预计不会偏离太多,由于目前郑煤下破年线,中期或将形成压力,而且经济增长趋弱,预计明年上半段或不强,下半年能否发力要看具体政策导向。

三、甲醇行业状况

(一)国内甲醇利润可观,行业开工率小幅提升

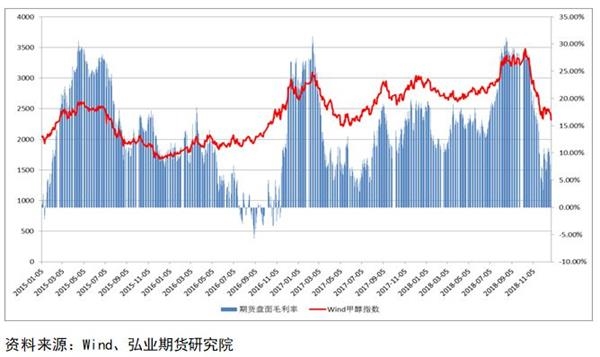

甲醇行业的利润状况其实从2015年初就开始出现改观,虽然当时甲醇价格仍处于下跌通道,但是煤炭成本的下降更加厉害,导致甲醇行业利润率较高,而甲醇利润走向真正开始与甲醇价格挂钩是从2016年初甲醇触底反弹开始大牛市行情之后开始的,随着甲醇期现价格的协同回升,甲醇的行业利润开始主动改观,虽然期间也有由于煤炭价格增长过快带来的阶段性低利润阶段,但是总体国内甲醇利润率水平依然是非常可观的,而在煤炭价格于基本高位稳定的2017年和2018年,甲醇价格可以说继续主导了甲醇行业的利润水平,从盘面典型统计数据来看,2018年全年利润水平由于甲醇价格于2500以上的高位运行,盘面利润率都处在12%以上的水平,在二季度的强势期还一度来到25%以上,甚至接近30%的水平,而近期即使在甲醇价格随油价骤跌的背景下,依然可以保持正的盘面利润率。

高利润率一方面会带来行业开工率的提升,另一方面也会带来行业产能的增加。

行业开工率方面,甲醇行业今年的开工水平相对于去年有所提升,但提升不十分明显,提升主要是体现在今年后半程,7月之前,行业开工相比去年基本持平,维持在55%以上,7月之后开始发力开工,8、9两月的开工水平达到了60%左右,相比去年下半年要好不少,但是相比于2016年下半年还是稍显逊色,而近期的开工水平掉头下降比较明显,一方面是由于冬季雾霾加剧,环保开工受限,另一方面是气头甲醇停车也拉低了行业开工水平。

行业产能增加方面趋缓则是由于国家环保政策限制以及对行业产能过剩的担忧,使得国家审批减少造成的,后面数据将会看到,近年来,国内新增产能越来越少,增速也越来越慢。

(二)总体产量小幅提升,下半年库存回归中等水平

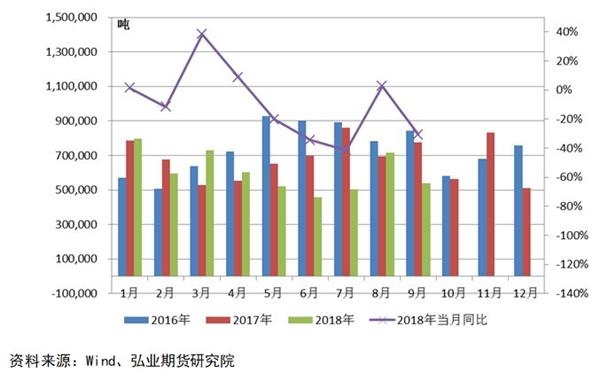

较高开工率伴随较高产量,从今年月度产量状况来看,相对于去年和前年,虽然产量有所提升,但提升幅度收窄,全年前半段月度产量提升有限,有的月份甚至负增长,二季度中后期开始发力提升,但近期开始下降,全年产量相比去年小幅提升,前11月产量在4340万吨左右,相比去年的4180万吨左右,同比只增长3.83%。

进口方面,今年甲醇进口延续了去年以来的弱势态势,进口进一步下降,除了3、4月份,进口月度同比基本维持在负值,降幅最大的月份同比去年下降近40%,即使在国内价格走强的二季度,也没有出现同比进口增加的情况,3月至6月出现了进口4连跌,进口严重不及预期,今年截止到9月甲醇累计进口546.6万吨,相对于去年同期的622.6万吨,下降12.2%。

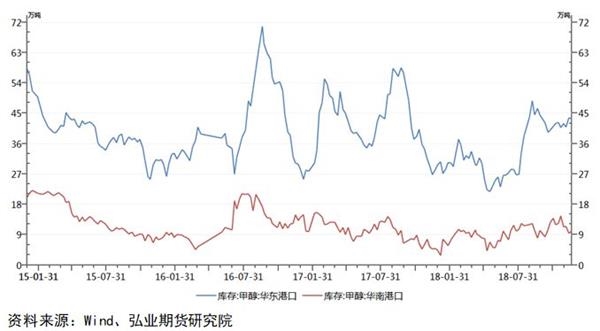

无法大幅提升的开工率以及产量,伴随着不及预期的进口量,导致今年库存一直处于低位运行,尤其是上半年,华东及华南沿海港口库存基本位于历年谷底位置,7月之后才缓慢爬升到历年中部区域。目前华东沿海地区的甲醇库存维持在43万吨左右,而华南沿海地区的库存维持10吨上下的水平。

(三)国内产能今年增码较少,明年有所提高

2017年在建产能投产之后,2018年国内甲醇总产能达到了8540万吨左右,相比去年增加440万吨左右,其中,配套甲醇产能310万吨,无配套的商业甲醇产能增量仅为130万吨,产能增速进一步降低,2018年在建产能约550万吨,其中配套产能约340万吨,商业甲醇产能月110万吨,这样对于2019年,如果今年在建产能进一步投产,甲醇行业明年产能将达9000万吨以上,甲醇产能将进一步增加。

四、行业下游状况

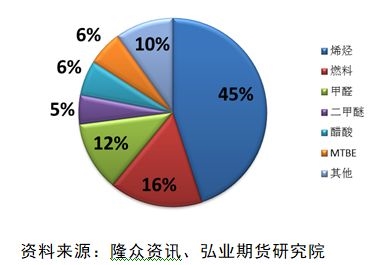

2018年,受油价及甲醇价格偏强运行带动,甲醇行业下游运行良好,尤其是前三季度,甲醇行业供需格局进一步优化,目前,新兴下游已经成为下游甲醇需求的绝对主力,占到了60%以上的比例,而传统需求占比进一步下降,甲醇价格引导权已经来到新兴下游手中,其中,烯烃需求依然处在产能释放过程中,燃料需求范围和深度也进一步提高,而传统下游需求方面,虽然总体呈现稳定,但是其中构成却出现较大变化,甲醛、二甲醚行业继续呈现萎缩,醋酸和MTEB行业今年表现则更好。

(一)传统下游需求稳定,需求占比继续减少

甲醇传统下游的需求主要集中在甲醛、二甲醚、醋酸以及MTBE等主要行业,总体来看,甲醛行业与房地产相关性较高,随着房地产增速的下降及环保材料的推广,甲醛需求在逐渐萎缩;二甲醚在当前由于还是一种不太具有比较优势的燃料,推广也较为艰难,行业状况持续恶化;醋酸总体来看今年较好,得益于下游化纤等行业的良好运行,供需格局改善明显,利润较高;MTBE在前三季度受油价鼓舞,开工提升较为明显,而且国内汽车保有量的增加,也从总体上支撑了作为汽油添加剂的MTBE的总体需求。

1、甲醛开工持续低迷,行业利润状况恶化

甲醛行业受甲醇价格影响较大,甲醛价格基本跟随甲醇成本而定而且较为滞后,一般在甲醇价格上涨期间甲醛行业处于亏损,而在甲醇价格下跌期间,甲醛行业产生利润,而今年情况基本符合规律,在上半年甲醇价格较为弱势期间,甲醛行业利润较好,但是随着三季度初开始的甲醇价格强势上涨,甲醛行业利润迅速转负,在11月的甲醇价格骤降期间,才勉强转正。低利润水平打击了行业开工情况,甲醛行业的开工率一直维持在30%以下的水平。除了利润拖累开工率,趋严的环保及安全检查以及装饰材料的去甲醛化也对甲醛行业开工产生较大负面影响。

2、二甲醚市场持续萧条,开工难有起色

今年二甲醚市场愈发惨淡,价格虽然相比去年提升不少,但成本提升幅度更大,行业亏损加重,开工难以提振,表现低迷,全年基本维持在15%左右,年末随着甲醇成本的骤降,利润情况才有所好转,开工才有所提升,来到20%左右,二甲醚低迷状态后期依然难以改变。

3、醋酸行业利润高,行业开工状况好

今年醋酸行业延续了去年的良好态势,利润水平相当可观,保守统计计算,全年多数时间利润水平维持在千元以上,在5、6月的高峰时期,利润水平甚至来到2000元/吨以上,高利润刺激下,行业开工水平也维持高位,全年开工基本维持在75%以上,高峰月份甚至来到80%以上,年末开工也维持在78%以上,后期在利润维持较高水平且产能增加不大的情况下,醋酸行业总体开工情况依然维持乐观。

4、原油价格提升成品油价,MTBE开工总体稳定

随着今年上半年原油市场的走强带动国内成品油定价的走高,MTBE的需求也受到一定带动,开工延续了去年的良好情况,全年开工维持在50%之上,一二季度甚至维持在60%左右,之后有所下滑,而四季度之后又实现回升,目前又回升到60%左右,虽然今年总体情况稳定,但是相比于去年高峰达到70%的开工水平相比较,依然小有差距,对于后期,新能源汽车的发展壮大可能会影响国内成品油市场的供需,但这是一个长时间变革的过程,未来原油价格依然将是国内成品油价格的主要影响因素,MTBE的需求也更加依赖成品油价。

(二)新兴下游两头受困,开工率影响醇价

新兴下游主要是指甲醇/煤制烯烃及甲醇燃料需求,尤其是烯烃需求自2014年大量投建以来,新兴下游甲醇需求占比就一路上涨,对甲醇价格的影响力也日趋增强,目前,新兴下游甲醇需求占比已经超过60%,其对甲醇价格的影响已经大大超过传统下游,占据主要地位,然而新兴下游制烯烃需求最大的问题在于其对上游原料和下游产品均没有定价权,上游煤炭价格当前高位稳定,而下游烯烃价格定价权在石化方面,致使制烯烃行业在上下游不利变化时腹背难受。

1、烯烃需求占主要,下轮产能释放集中在2019年

目前,整个烯烃需求占甲醇总需求超45%,截至2018年9月中旬,国内已投入运行和试车成功的甲醇/煤制烯烃装置达到29套,总产能达到1300万吨,虽然一体化装置是主流,但是无配套甲醇装置的甲醇需求仍然很大,尤其是华东沿海地区,其对当地的甲醇价格的影响也非常大。

2018年前,国内烯烃装置开工情况总体较好,基本维持在了80%左右,极端高的月份甚至达到了90%左右,最低的月份也维持在70%以上,相比2017年有提升较为明显,而且相比去年,开工的稳定性提升较大,开工率振幅明显收窄。虽然甲醇价格今年多数时间较为坚挺,但由于今年烯烃价格多数时间尚可,全年烯烃盘面利润尚可。

据不完全统计,2018-2019年内,预计将有8个CTO/MTO项目建成投产,分别是延长石油延安能化、久泰能源、中安联合、鲁西化工聊城煤武新材料、宁夏宝丰、大美煤业、南京诚志永清能源科技、康乃尔项目均有投产预期,合计烯烃产能443万吨/年,后期烯烃产能将进一步扩大。对于2019年,影响烯烃开工的主要因素还是在于油价变动影响下的烯烃利润水平及装置检修状况,对于烯烃利润水平而言,由于近期油价处于跌势,利润收窄,利润能否提升还要看后期烯烃价格走势及甲醇成本能否继续下降,另一方面,根据以往规律,烯烃装置检修多在4到6月份,据此推测涵盖春节因素的上半年开工可能要弱于下半年的开工状况。

2、燃料需求种类多样,燃料需求量渐增

甲醇燃料需求通常是指甲醇汽车燃料(目前国内主要是含甲醇比例达85% 的M85型甲醇汽油以及只含甲醇和少量助剂的M100型汽车燃料)、甲醇直接燃烧(甲醇锅炉以及甲醇厨房灶具等)所形成的甲醇需求。由于甲醇燃料需求难以统计,但粗略统计应该在15%-20%左右,已经成为仅次于烯烃需求的第二大项单项甲醇需求,但是根据国家甲醇网检测,甲醇燃料的月均需求已经由三年前的30万吨左右增长到目前的60万吨左右,折合年耗各类甲醇700万吨以上,后期随着甲醇汽车试点的进一步推广,以及甲醇锅炉及灶具使用规模的进一步扩大,甲醇燃料需求或将进一步增加。

五、总结展望

总的来看,虽然在今年不同阶段,不同基本面及技术面因素都对行情走势产生了不同的影响,但引导今年甲醇期货走势的最重要因素还是油价,可以说今年中期油价的冲高引导了甲醇二三季度的走强,之后油价的暴跌,又主导了甲醇价格的骤降,期间伴随着基本面供需因素导致的库存水平高低对行情走势起到了进一步的推波助澜效果,而近期油价主导更为明显,油价不断创低的背景下,郑醇也创出了指数2305的低点,创出整整一年半新低。

对于明年,基本面方面,由于新兴下游制烯烃产能进一步增加,需求方面会有所发力,但是传统需求方面由于环保政策的趋严及落后产能淘汰会部分受到打压,但总体需求预计依然处于上升过程,只是增长幅度会放缓,而供给方面,甲醇产能预计有所上升,但上升幅度由于国家担心产能过剩的限制,会相对有限,而进口方面依然要看国外装置的运行情况和进口利润水平,而且由于今年国际贸易环境明显恶化,后续会否影响到化工品的进出口贸易,依然需要观察。氛围上,明年要继续关注油价运行态势,可以预计,当前势弱的油价将在今后一段时间,至少是一季度继续保持弱势运行,运行区间或在美原油指40-55美元区间,这样伴随着一季度的下游开工弱势,醇价在明年一季度或将维持弱势运行,随着下游需求在二、三季度出现季节性改善,醇价走强或将在此阶段出现,而四季度如果没有意外情况,受煤价季节性成本支撑影响,醇价或将维持高位趋弱运行。

技术上,由于近期的下杀已经大幅跌破年线,明年的运行上限或将就此确定,大约在文华郑醇指数2900左右,明年的整体技术运行区间重心相对今年或将有所下移,关键就看近期寻底价位的确定情况,预计会在文华郑醇指数2100附近得到较强支撑,粗略预测,明年总体行情底线应该在2100附近,上半年预计会在文华郑醇指数2100-2500之间运行,全年预计维持前低后高总体格局,三季度开始关注能否顺利回升冲高。

(文章来源:弘业期货)