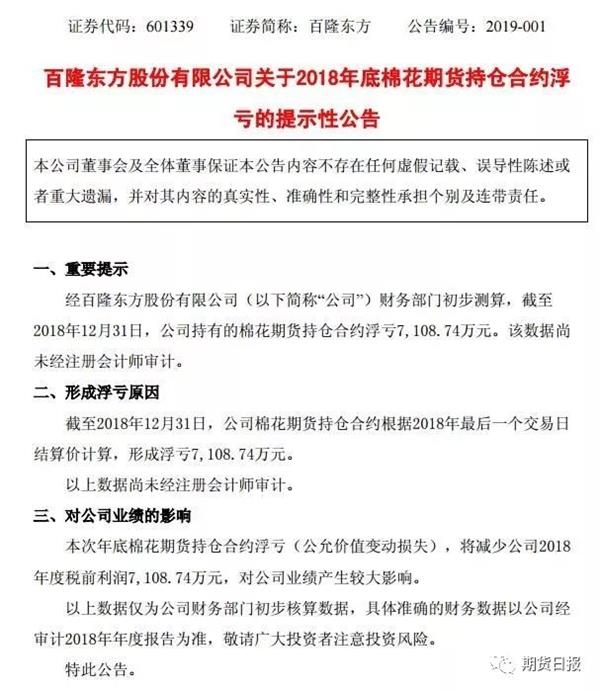

1月2日晚间,上市公司百隆东方股份有限公司(下称百隆东方)披露公告称,经公司财务部门初步测算,截至2018年12月31日,公司持有的棉花期货持仓合约浮亏7108.74万元。此棉花期货持仓合约浮亏(公允价值变动损失)将减少公司2018年度税前利润7108.74万元,对公司业绩产生较大影响。

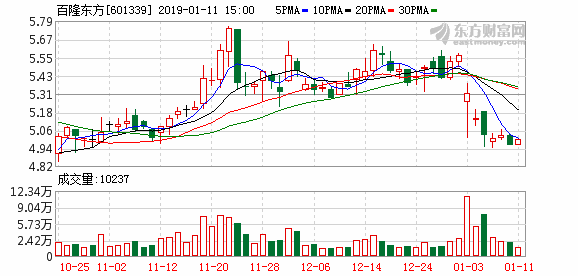

期货日报记者查阅相关资料发现,2018年1—9月,百隆东方归属于上市公司股东的净利润为4.65亿元,此次浮亏金额占前三季度归母净利润15.3%。截至1月2日收盘,百隆东方全天上涨0.72%,收报5.57元/股,总市值达83.55亿元。

百隆东方7108万元期市持仓浮亏的信息公布后,股市、期市议论纷纷,广大投资者与机构站在不同的立场发布了不同的看法,其结果是“有人允喜有人悲”,还有人称这是继不久之前中石化遭遇石油交易黑天鹅后,再有公司“栽”在商品期货上。

上海纱线宝科技有限公司CSO吴法新告诉记者,从百隆东方公告的内容来看,这家公司是在棉花期市进行了套保业务操作,如果该公司在进行期现货结合的风险对冲时,把期现货头寸进行了较好地掌握,那么现货端的盈利应该可以覆盖期货端的亏损。

“市场应该客观地看待这个棉企在期市持仓出现浮亏的问题,要给一个综合性的合理评估,不应该把局部的亏损都归究于期货一端,并给广大投资者造成误导。”吴法新说。

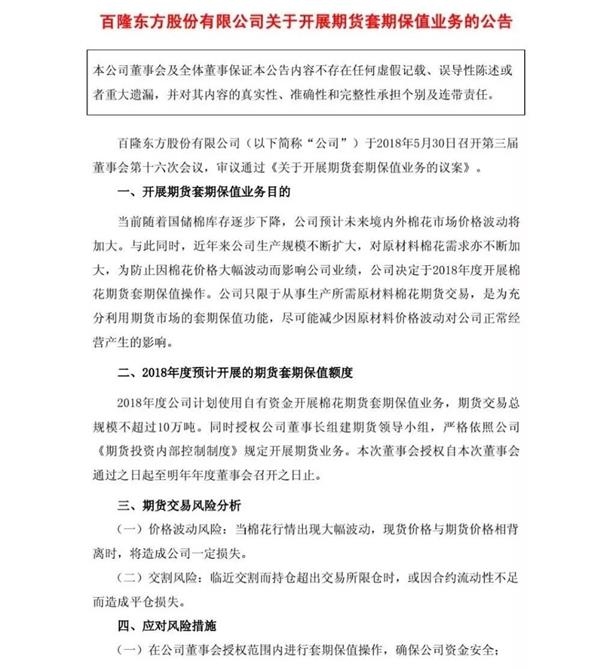

据记者了解,百隆东方是一家集研发、生产、销售色纺纱于一体的股份制企业,是全球最大的色纺纱制造企业之一。2018年5月30日,该公司曾发布公告称,其于5月30日召开第三届董事会第十六次会议,审议通过《关于开展期货套期保值业务的议案》,决定于2018年度开展棉花期货套期保值操作。公告还称当前随着国储棉库存逐步下降,公司预计未来境内外棉花市场价格波动将加大。与此同时,近年来公司生产规模不断扩大,对原材料棉花需求亦不断加大,为防止因棉花价格大幅波动而影响公司业绩,公司决定于2018年度开展棉花期货套期保值操作。公司只限于从事生产所需原材料棉花期货交易,是为充分利用期货市场的套期保值功能,尽可能减少因原材料价格波动对公司正常经营产生的影响。2018年度公司计划使用自有资金开展棉花期货套期保值业务,期货交易总规模不超过10万吨。

北京市长期从事国内外棉花市场投资与分析的董老师告诉期货日报记者,百隆东方作为一家纺织企业,棉花是这家企业的主要生产原料,在2018年国内外棉花、棉纱市场多变的情况下,在期货市场上进行买入保值操作是一个很正常的事,也符合期货套期保值的操作要义。

“具体分析造成浮亏的原因,要看这家企业持有的棉花多头头寸与企业的生产计划安排、下游产品订单数量等是否相匹配,要看买入时的价格水平、操作策略与批次分布等是否合理科学。这些与公告所公布的账面上的浮亏关系密切的概率更大。”董老师认为,这家企业的期市持仓浮亏最终会对企业经营与财务报表造成什么程度的影响,要全面地进行分析,要期现货结合去测算。而从未来国内棉花市场的发展状态来看,我国乃至全球棉花市场供需基本面是偏紧的,当前造成棉花价格下滑的原因是多方面的,既有贸易问题不断造成的市场需求不佳的影响,也有市场对未来消费端担忧心理增强的作用,接下来市场还会对此密切关注。此外,郑棉期货仓单数量过大也是压制棉价的主要原因之一。

对百隆东方经营状况比较了解的宁波棉花贸易商张老师表示,首先从体量上来说,7108多万元的浮亏是这家企业完全有能力承担的,而且还是处在风险可控范围内的。“对于产业企业而言,虽然可以承受的浮亏犹如下了一场毛毛雨,但也值得企业重视与反思。如果是浮亏7亿元的话,那么对这企业是会产生较大影响的,但这家企业肯定可以克服这个困难。如果浮亏是70亿元的话,那么这家企业便会‘伤筋动骨’。从这家企业主要决策者长年来的经营能力与眼光来看,这家企业的胸怀与格局、体量等均完全可以应对好这个7108多万元的浮亏。”据了解,这家企业棉花期货持仓平均成本在16000元/吨左右,截至目前,浮亏在1100元/吨左右。据市场人士推测,该公司做的是棉花5月合约的多单,持仓量在12540手左右,折算为棉花现货的数量在65000吨上下。站在现货市场的角度来分析,按照这家企业的经营数量来推算,常规库存棉花数量应在10万吨左右。“棉花是季产年销的农副产品,对于一家以棉花为主要生产原料的大型企业来说,在有了期货市场这个平台以后,为了节约原料库存成本与资金占用利息、人工成本等,把现货库存转为期货库存是更为划算的。”张老师说。

据业内专业人士介绍,这家企业当前的现货棉花库存可能不足一个月的生产周转量,有相当一部分现货库存转为了期货库存。从其在期货市场建立多头头寸的时间与数量、价格来看,如果运用期货工具灵活又得当,这家企业应当已成功在2018年年中完成了一波套保业务操作。在那个时间段,如果该企业在棉纱等棉花下游产品价格较高时接收了很多订单,那么现在的这个浮亏完全可以由原来的盈利来弥补掉一部分。

有棉花贸易商告诉记者,在2018年年中棉花、棉纱价格整体走高的过程中,宁波及周边地区的很多棉纺织企业以15500—15700元/吨的价格在期货盘面上做多,最终很多企业是接了棉花仓单的,并以此完成了原料采购工作。

目前,棉花纺织产业链上的企业原料库存普遍偏低,部分大型企业的库存也只有两个月的生产周转库存,小的企业甚至只有一周左右的生产周转库存。个别企业是上午接单收钱,下午就急吼吼地要提货。从这家企业持仓及发布公告的意思来看,浮亏是一个很正常的事,对后市还是很看好的,浮亏不等于真的“割肉平仓”。

浙江台州资深期货投资者忠良认为,2019年上半年尤其是工业品,如以铜、锌等国际化为主的大宗商品将会继续大跌。2019年CRB指数绝对会创出新低,会破位2015年的低点。破完了,创出新低了,市场才可能会孕育出新的行情。“比如已经等待三年的棉花、大豆等农产品,虽然和GDP的关系没有工业品那么密切,但无论如何当CRB创新低的时候,都会带领着所有的商品‘泥沙俱下’,此时就是进场的机会来了。至于股市,筑底还没有最终完成,股市反转不会如商品期市那么快。股市2012—2014年横盘数年才有2015年的‘妖孽行情’出现。这波即使在2200—2000点见底,横盘的时间估计也得半年以上。投资者可以布局,但不能想着马上会出现反转行情。”

在中石化事件之后,中国“期货之父”常清说:“做正常的套期保值是不会出现巨大亏损的,出现这种问题可能他们是做了场外期权,或是做了投机操作,为了追求利益而不是发挥期货的优势去做风险对冲。做套期保值也能出现巨大亏损,那一定是其内部的多层风险管理机制失效所致。”另外,常清也提到行业人才问题,他认为人才的缺乏以及现有人才的专业能力需要大幅提升。国有企业以及其他大型企业在这些行业急需具有一批高水平研究能力的队伍,要足够有发现市场趋势的能力。

相关报道

囤棉花期货浮亏7108万、股价几近跌停 百隆东方的详细回应来了

(文章来源:期货日报)