1月2日晚间,百隆东方公告称,经公司财务部门初步测算,截至 2018年12月31日,公司持有的棉花期货持仓合约浮亏7108.74万元。并表示,此次浮亏将对公司2018年业绩产生较大影响。

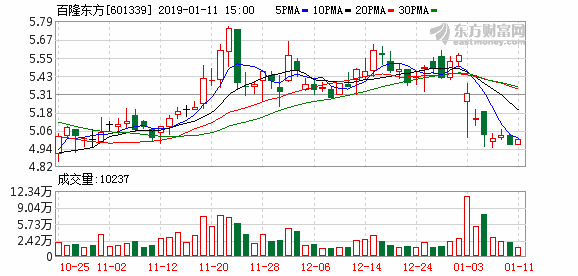

消息一出,1月3日开盘后,百隆东方股价很快便触及跌停,不过午后略有回升。当日收报5.31元,下跌4.67%。

此前,该公司为了预防风险,在开展棉花期货套期保值前,公司便组建了期货领导小组,由董事长任组长。有意思的是,主管风控的董事长杨卫新竟然没有金融行业从业背景。

将“套期保值”玩成了“期现套利”?

数据显示, 2017年末,百隆东方期末持有少量棉花期货持仓合约,期末持仓浮动盈亏-9.02万元。到了2018年上半年,百隆东方期末持有棉花期货合约4600手,期末亏损略有扩大,持仓浮动盈亏-197.95万元。

一般而言,棉纺企业参与期货市场做套期保值,无可厚非,套期保值可有效防御原材料价格的波动风险。

而百隆东方的初衷也确实是如此。

2018年5月30日,公司发布了关于开展期货套期保值业务的公告。公告中,百隆东方预计,未来境内外棉花市场价格波动将加大,而随着公司生产规模不断扩大,对原材料棉花需求亦不断加大,为防止因棉花价格大幅波动而影响公司业绩,公司决定于2018年度开展棉花期货套期保值操作。

众所周知,套期保值的实质是风险对冲,最终是以保值为目的,而不是为了赚钱,当商品价格出现重大不利局面时,企业可以做到不亏损或少亏损。既然如此,为何百隆东方会亏损逾7100万元呢?

有专业人士推测,由于棉花价格在2018年5月受国际环境影响而大涨,百隆东方的交易部门可能担心未来棉花价格还会继续上涨,于是在高位买入了看多合约。

然而,自进入6月份以来,期棉价格便一路下挫,郑商所棉花主力合约从最高的19250元/吨,下跌至年末最低点14650元/吨,跌幅超20%。

事实上,这种所谓的“套期保值”,最后造成巨大亏损甚至爆仓的企业,历年来不在少数。有分析人士认为,许多企业并不是在做真正的“套期保值”,而是玩成了“期现套利”,其原因可能是,企业套期保值的目标不明确或者不纯粹,抱有侥幸心理,想在套期保值方案中赚点投机钱,最终亏得难以收场。

值得一提的是,作为生产企业,百隆东方握有大量现货,去年下半年以来,棉花现货也出现了不同程度的下跌,在缺少了期货市场对冲这层保护伞后,百隆东方在现货上是否会有额外损失,目前还不得而知。

主管风控的董事长竟不懂金融?

对于期货市场的风险,百隆东方并非心中无数。在开展棉花期货套期保值前,公司便组建了期货领导小组,由董事长任组长,并表示,将严格遵照公司《期货投资内部控制制度》操作,加强期货从业人员业务技能培训,加强事中、事后监管。

同时,百隆东方还在公告中强调,“公司只限于从事生产所需原材料棉花期货交易”、“ 是为利用期货市场套期保值功能,不做投机性、套利性期货交易操作”、“ 期货交易总规模不超过10万吨”。

从董事长带头风控来看,可见公司对于期货交易风险的重视,但是依旧没能抵御市场的诱惑。

从公司董事长杨卫新的履历看,其1983年毕业于东华大学,之后曾供职于浙江宁海棉纺厂、深圳华联公司、深圳原野公司,于1993年成立了宁波百隆贸易有限公司。期间并无金融类从业背景。

而纵观公司管理层,多数深耕于纺织行业,真正专业的金融人士很少,擅长实盘操作的更是难觅。

目前尚不清楚公司是否外聘了专业团队,如果仅仅参与单纯的套期保值和风险对冲,对于参与人员的专业性要求并不太高。但是,若想从中投机套利,即便是在期货市场摸爬滚打多年的专业人士也未必能应付自如。

其实,对于百隆东方来说,“套期保值”早已轻车熟路,曾经吃过亏,也赚过钱。

据公开资料显示,2012年,百隆东方曾在期货上亏损数百万元,随后在2013年停止了期货交易。2014年,其在棉花期货合约浮盈234万元;2015年,期末浮盈162万元。

2016年,百隆东方开始加码期货投资,该年公司炒期货公允价值增加3273万元。如果说之前的操作还只是“套期保值”导致盈亏相当,那么2016年对公司来说或许尝到了“期现套利”的甜头,才有了2018年的“如法炮制”。

“套保”还是继续豪赌?

根据 2017 年年报,百隆东方主营业务色纺纱成本构成有直接材料、直接人工、制造费用、燃料动力及其它,其中直接材料棉花占 69.70%。近7成的占比,意味着棉花价格直接影响了公司成本及产品定价。

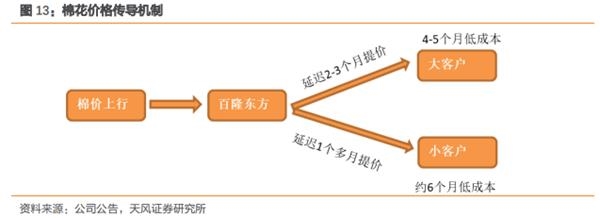

天风证券研报显示,由于公司产品的价格传导存在一定的滞后性,在棉价上行情况下,传到至终端产品需要一定的时间,而由于公司提前储备棉花,仍有多个月低价棉可使用。

在这种情况下,库存压力或是长期存在的,如果棉价剧烈波动,对百隆东方的成本、净利甚至议价处境都将带来影响,而未来套期保值的诉求也将可能一直存在。

截至2018年三季度,百隆东方实现营业总收入45.58亿,同比下降0.15%,归属净利润4.65亿元,同比上涨20.15%。期货上7000多万的亏损相比净利润不算少,未来,百隆东方是选择在期货市场上重新找回损失,还是老老实实做套期保值,这或是当下摆在公司面前的严肃问题。

有趣的是,2018年8月以来,开始有机构陆续调研百隆东方,各机构在调研时不仅给出了增持或买入的评级,且多数都表达了对未来棉价上涨的预期和偏向,而百隆东方或也是因为看多棉价才折戟与期货市场。

此外,就在百隆东方公布棉花期货亏损的同一时间,有券商立马给出了维持买入评级的研报,并表示,公司“短期业绩下调,预计实际亏损可控”。同时,该机构也对2019年的棉价发表了看法,认为“2019 年期棉单边下跌的可能性不大”。

(文章来源:环球老虎财经)