投资要点:

10月中旬以后,焦炭期现走势再度背离,我们认为,尽管焦炭中期供需紧平衡态势仍将延续,但短期在钢厂利润收缩,环保限产边际宽松的背景下,焦化企业利润仍有较大的收缩空间,而当前的高基差大概率以现货下跌的方式完成修复。

从目前基本面情况看,未来1-2月钢厂利润收缩态势仍将延续,主要是由于钢材产量的回升以及季节性淡季到来和投机性需求减弱多重压力所致,在此背景下所有原料价格均将受到传导,而利润最高的焦炭受到打压的空间可能最大。

尽管11月份之后,各地采暖季限产政策将逐步落实,焦化厂开工率将有所回落,但考虑到限产力度不及去年同期,加之高利润仍将刺激焦化企业生产积极性,预计后期焦炭供应将呈现环比回落,同比增长的态势。另外,按焦炭产量同比持平,生铁产量增长5%计算,10月份供需缺口将进一步收窄。

当前,国内炼焦煤呈现供应偏紧态势,进入三季度之后,这一状况有所加剧。考虑到近期煤矿安全生产力度加大以及进口煤炭政策的收紧,焦煤供给继续增长空间有限。

综合来看,在高利润刺激以及环保限产边际放松的影响下,焦炭供应将继续呈现同比增长态势。库存方面看,考虑钢厂焦炭库存的绝对水平和相对水平均处于高位,钢厂继续补库存动力不足,加之产地向港口发运的利润空间尚未打开,故焦炭现货价格不具备持续上涨的基础。且未来1-2个月焦炭下游钢材的需求将减弱,钢厂利润或继续收缩,届时所有原料价格均将受到传导,而利润最高的焦炭受到打压的空间可能最大。焦煤则在安全生产检查力度加大,进口煤炭政策收紧以及需求偏强等因素的影响下,价格表现将强于焦炭。

风险因素:环保限产超预期,焦煤进口明显增加,钢材需求下滑低于预期

一、策略概述

受黑色系整体走弱影响,10月中旬之后,焦炭期货价格呈现震荡下行走势,截止到11月9日,主力合约1901收2351元/吨,较10月份高点下跌179.5元/吨,跌幅7.09%。同时,焦炭现货价格则在钢厂开工回升以及焦化厂低库存的支撑下,持续上涨,目前已经累计上调3轮,累计涨幅300元/吨,期现走势再度背离,期货对现货贴水幅度达到324元/吨,处于相对高位。我们认为,尽管焦炭中期供需紧平衡态势仍将延续,但短期在钢厂利润收缩,环保限产边际宽松的背景下,焦化企业利润仍有较大的收缩空间,而当前的高基差大概率以现货下跌的方式完成修复。

二、策略主要逻辑

1.利润传导逻辑下,焦炭现货价格继续上涨空间有限

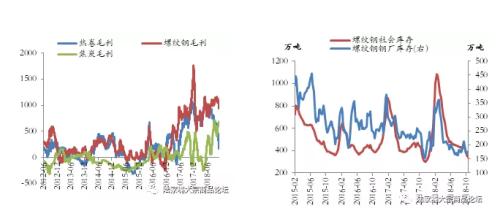

10月份之后,钢厂利润出现明显收缩,根据我们的计算,目前螺纹钢利润由10月初的1350元/吨回落至千元以下,热卷更是接近盈亏平衡附近(目前为200元/吨左右),从目前基本面情况看,未来1-2月钢厂利润收缩态势仍将延续。这主要是由于,一方面在环保限产边际放松的背景下,钢材产量持续回升,截止上周末,Mysteel公布的螺纹和热卷周度产量分别为341.28万吨和334.77万吨,均处于相对高位。且近期工信部官员“高昂的钢材价格不可持续”的言论也表明政策拐点可能已经到来,后期可能会通过提高产量的方式向下游让渡部分利润。另一方面,季节性需求淡季叠加投机性需求减弱的双重压力将会带动钢材现货价格进一步下行。11月中旬后,华东、华南地区将陆续进入消费淡季,钢材需求走弱。同时,考虑到今年钢材绝对价格处于高位,加上去年贸易商在4000附近进行冬储后,在今年开春出现较大的亏损,预计今年贸易商冬储意愿较低。根据我们的调研了解,大部分贸易商要在价格达到3900-4000元/吨附近时才会考虑冬储。且Mysteel上周公布的最新库存数据显示,螺纹钢社会库存延续下跌,而钢厂库存则出现了小幅回升,表明当前贸易商依然处于主动去库存状态。因此,若螺纹钢现货价格下跌至4000元,则所有原料价格均将受到传导,而利润最高的焦炭受到打压的空间可能最大。

图表 1螺纹、热卷和焦炭利润走势对比 图表 2螺纹钢社会库存及钢厂库存走势变化

2.限产边际宽松 高利润刺激,焦炭供应同比将继续回升

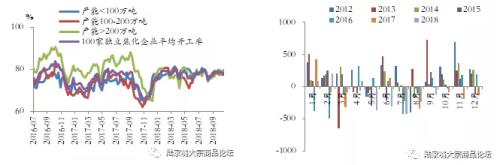

目前,国内焦化企业盈利处于600元/吨以上高位,加之9月之后环保限产政策呈现边际宽松迹象,焦炭供应量持续回升。截止到11月9日当周,Mysteel公布的独立焦化企业开工率为78.55%,较上周回升0.24个百分点,与9月初相比回升3.55个百分点,而国家统计局公布的焦炭月度产量数据其同比降幅呈现逐月收窄态势,9月份同比降幅仅为0.1%。尽管11月份之后,各地采暖季限产政策将逐步落实,焦化厂开工率将有所回落,但考虑到限产力度不及去年同期,加之高利润仍将刺激焦化企业生产积极性,预计后期焦炭供应将呈现环比回落,同比增长的态势。

另外,根据我们测算的焦炭供需平衡表数据来看,焦炭供需缺口自7月份达到高点之后开始回落,三季度各月供需缺口(供-需)分别为-432.41,-240.74和-118.44。按焦炭产量同比持平,生铁产量增长5%计算,10月份供需缺口将进一步收窄。

图表3焦化企业开工情况变化 图表 4焦炭供需缺口月度变化(供-需)

3.钢厂库存处于高位,继续补库存动力不足

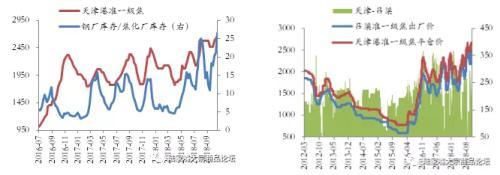

库存可以作为判断供需基本面变化的重要指标,当前焦化厂库存持续低位是支撑焦炭现货价格走强的主要原因。不过,从历史数据看,焦化行业的景气度很大程度取决于钢厂的补库存周期,而钢厂的补库存进程则取决于其自身需求状况和对未来市场的预期。截止到11月9日,全国110家钢厂焦炭库存为423.04万吨,可用天数为13.89天,绝对水平和相对水平均处于高位,而近期主流钢厂相继下调产品出厂价格,表明钢厂对未来1-2个月市场预期较为悲观。在此背景下,钢厂继续补库存动力不足,故焦炭现货价格不具备持续上涨的基础。

另外,目前天津港(600717,诊股)准一级焦和吕梁准一级焦报价分别为2675元和2480元,其价差不足以覆盖产地到港口的运费,故钢厂之外的现货贸易需求处于低位。11月9日当周港口焦炭库存回升29.5万吨,更多是受进博会影响,港口装船、发运明显受限所致,而非贸易商囤货积极性有所增加。

图表5焦炭库存与价格走势对比 图表 6港口与产地焦炭价差变化

4.焦煤价格表现将强于焦炭

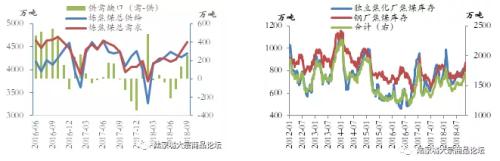

当前,国内炼焦煤呈现供应偏紧态势,进入三季度之后,这一状况有所加剧。从炼焦煤供需平衡表中看到,8月份之后开始呈现供应短缺,8,9两月供需缺口(需求-供给)为132和257万吨。10月份全国矿难事故频发,国务院安委会引发《关于吸取近期事故教训切实做好岁末年初煤矿安全生产工作的通知》,山西省也强调要严格控制煤矿超产能力,临近年底不得抢产量赶任务。在政策趋严的背景下,预计焦煤产量增长空间有限。

进口方面看,10月初,国家发改委召开煤炭进口会议,提出今年煤炭进口量要平控,且进口指标不在增加。今年前10个月国内进口煤炭2.51亿吨,同比增长11.5%;若按照进口量与2017年持平预计,未来2个月仅有2000万吨进口额度,较去年同期明显下降。1-9月份炼焦煤进口量为5033.36万吨,同比下降4.47%,后期进口量下滑将是大概率事件。

需求方面看,焦化厂开工率的高位运行将提振焦煤需求,自9月中旬以来,钢厂及焦化厂对焦煤持续补库存,当前钢厂及焦化厂焦煤库存水平已经达到1709.7万吨,处于年内次新高,而港口库存在持续下滑,表明近期供需偏紧态势仍在持续。不过,考虑到下游焦煤库存水平已经处于高位,后续补库存的持续性仍有待观察。

图表7炼焦煤供需缺口变化情况 图表 8钢厂及焦化厂焦煤库存变化情况

三、风险因素

1. 若环保限产执行力度超预期,焦炭供应明显收缩,则会带动焦炭价格走高

2. 四季度焦煤进口量明显增加,煤矿安全检查力度放松,则利空焦煤市场。

3. 若四季度钢材需求下滑力度低于预期,钢厂利润高位运行,则可能打破利润传导逻辑。

四、结论及操作

综合来看,在高利润刺激以及环保限产边际放松的影响下,焦炭供应将继续呈现同比增长态势。库存方面看,考虑钢厂焦炭库存的绝对水平和相对水平均处于高位,钢厂继续补库存动力不足,加之产地向港口发运的利润空间尚未打开,故焦炭现货价格不具备持续上涨的基础。且未来1-2个月焦炭下游钢材的需求将减弱,钢厂利润或继续收缩,届时所有原料价格均将受到传导,而利润最高的焦炭受到打压的空间可能最大。焦煤则在安全生产检查力度加大,进口煤炭政策收紧以及需求偏强等因素的影响下,价格表现将强于焦炭。

因此,我们认为,后期焦炭价格仍有进一步下跌空间,建议2400以上可考虑逢高沽空,目标2200点附近;焦煤则可做为多头配置,1300附近尝试逢低做多。 套利方面,焦化利润仍有收缩空间,可考虑在1.75-1.8的区间内逢高做空焦炭焦煤比价。